Von Johannes Harsche, Birgit Imelli, Kerstin Jaensch, Wiesbaden

Ähnlich wie für andere dynamische Wirtschaftsräume Europas ist auch für das deutsche Bundesland Hessen, das die Untersuchungsregion für den vorliegenden Beitrag darstellt, die nachhaltig gesicherte Energieversorgung eine unverzichtbare Basis für die zukünftige Wirtschaftsentwicklung. Beim derzeitigen Aufbau einer dezentralen und diversifizierten Energieversorgungsinfrastruktur kommt der Bioenergie aufgrund eines großen regionalen Rohstoffpotenzials in Hessen eine herausragende Bedeutung zu, zählt doch dieses Bundesland mit einem Bewaldungsprozent von 40 Prozent zusammen mit Rheinland-Pfalz zu den waldreichsten deutschen Bundesländern. Im Bundesdurchschnitt beläuft sich der entsprechende Anteilswert auf lediglich 31 Prozent. Innerhalb Hessens konzentrieren sich die Waldflächen und auch große Teile der Agrarflächen vornehmlich auf Räume in Mittelhessen und Nordhessen, die – abgesehen von der Lahn-Dill-Region und den urbanen Agglomerationen um Fulda, Gießen, Marburg und Kassel – in weiten Teilen als vergleichsweise strukturschwach und peripher anzusehen sind.

Aus diesem Grund ist mit einem erhöhten Energiegewinnungsanteil aus Biomasse auch das wirtschaftspolitische Ziel verbunden, die Wertschöpfung in peripheren Regionen zu steigern und dort Arbeitsplätze zu schaffen oder zu erhalten. In besonderer Weise kommen hierbei die Standorteigenschaften, die in hohem Maße das Potenzial für einen Ausbau der erneuerbaren Energien beeinflussen, in den betreffenden Regionen zum Tragen. Gerade die derzeitige Diskussion um eine volkswirtschaftlich sinnvolle Expansion der erneuerbaren Energien zeigt, dass der Stellenwert eines standortgerechten Ausbaus zunimmt. Eine Einschätzung der diesbezüglichen komparativen Vorteile wie auch Nachteile einzelner Standortregionen kann in Hinsicht sowohl auf das Bundesgebiet als auch auf Europa insgesamt erfolgen.

Vor diesem Hintergrund ist es das Ziel der vorgestellten Untersuchung, die Bioenergiebranche im Hinblick auf ausgewählte Indikatoren regional differenziert zu beleuchten, Erkenntnisse über die wirtschaftliche Bedeutung des Bioenergiesektors zu gewinnen und Anhaltspunkte für dessen weitere Entwicklung aufzuzeigen. Ferner sollen mit der vorliegenden Untersuchung, die im Auftrag des Hessischen Ministeriums für Umwelt, Energie, Landwirtschaft und Verbraucherschutz durchgeführt wurde, Ansätze für die Förderpolitik identifiziert werden. Die Untersuchungsergebnisse liefern beispielsweise Aussagen darüber, welche Struktur der Bioenergiesektor aufweist und wie sich die Produktionszweige und Wertschöpfungsketten innerhalb der Branche gestalten. Von Interesse sind dabei sowohl die Anteile verschiedener Teilbranchen als auch die Größenordnungen der Unternehmen hinsichtlich des Umsatzes und der Beschäftigten. Ein weiteres Themenfeld der Untersuchung bilden die Bedeutung und die Qualität ausgewählter Standortfaktoren wie etwa das Rohstoffpotenzial, die Verkehrsanbindung und die Nähe zu den Absatzmärkten. Auch die Zukunftschancen der Bioenergieunternehmen wurden ausgelotet. Die betreffenden Untersuchungsaspekte werden jeweils im Vergleich zwischen den drei – strukturell sehr verschiedenen – Regionen Südhessen, Mittelhessen und Nordhessen betrachtet. Um die Übertragbarkeit der Untersuchungsergebnisse auf andere – ähnlich strukturierte – Wirtschaftsräume zu erleichtern, wurden die drei Untersuchungsregionen den Raumstrukturtypen Zentralraum (Südhessen), Zwischenraum (Mittelhessen) und Peripherraum (Nordhessen) zugeordnet.

Zur räumlichen Struktur des Bioenergiesektors wurden in jüngster Zeit vielfältige Beiträge verfasst. Genannt seien hier exemplarisch die Publikationen von BREUER und HOLM-MÜLLER (2006), BECKMANN (2006) wie auch DELZEIT und KELLNER (2011). DELZEIT und KELLNER (2011) untersuchen die Rentabilität der Bioenergiegasnutzung in Abhängigkeit von Einflussfaktoren wie etwa Produktionstechniken, Betriebsgröße, Rohstoffbasis, Transportdistanzen und Struktur der Landnutzung. Hierbei stellen die Autoren fest, dass die Profitabilität des Anlagenbetriebs unter anderem vom Rohstoffangebot und vom regionalen Anteil der landwirtschaftlichen Fläche determiniert wird. BREUER und HOLM-MÜLLER (2006) widmen sich in ihren Ausführungen vor allem den Standortfaktoren für die Bioenergieproduktion und kommen beispielsweise zu der Schlussfolgerung, dass für deren Wettbewerbsfähigkeit sowohl unternehmensinterne (zum Beispiel Innovationsfähigkeit und Betriebsgröße) als auch unternehmensexterne Faktoren (zum Beispiel Verkehrsanbindung und Rohstoffangebot) von maßgeblicher Bedeutung sind. Auf die regionalspezifischen Potenziale der Bioenergieerzeugung in Deutschland geht BECKMANN (2006) ein. Die hierbei gewonnenen Untersuchungsergebnisse belegen eine Konzentration der biogenen Rohstoffpotenziale in den eher peripher gelegenen Wirtschafts- und Agrarräumen, so etwa im Nordwesten, im Nordosten sowie in den zentralen Mittelgebirgsräumen.

Ausgangsbasis für die vorliegende Untersuchung ist das aus der Wirtschaftsgeographie und der Betriebswirtschaftslehre stammende Cluster-Konzept (7). Der Begriff "Cluster" wird hierbei definiert als Netzwerk aus Unternehmen, Forschungseinrichtungen und Institutionen, die über gemeinsame Austauschbeziehungen verfügen. Auf der Grundlage dieses Forschungsansatzes gliedert sich die vorliegende Untersuchung in zwei wesentliche Teile:

Im nachfolgenden Kapitel werden theoretische Überlegungen zur Herausbildung eines Bioenergieclusters präsentiert. Hierauf folgt eine Auswertung ausgewählter Ergebnisse der schriftlichen Unternehmensbefragung und der mündlichen Expertenbefragung. Abschließend werden wesentliche Untersuchungsergebnisse in einem Fazit zusammengefasst.

Der Bioenergiesektor wird in der vorliegenden Untersuchung auf Basis des sogenannten Cluster-Konzepts analysiert. Im Fokus stehen hierbei die Dimensionen und die Standorte dieses Wirtschaftszweiges, da sowohl wirtschaftsstrukturelle als auch geographische Aspekte Berücksichtigung finden. Die Untersuchung beinhaltet somit Komponenten einer branchenbezogenen Analyse als auch solche einer raumwirtschaftlichen Analyse.

PORTER (1998) definiert den Begriff "Cluster" folgendermaßen: "Bei einem Cluster handelt es sich um eine geographische Konzentration von miteinander verbundenen Unternehmen und Institutionen in einem bestimmten Wirtschaftszweig. Er umfasst eine Reihe vernetzter Branchen und weitere für den Wettbewerb relevante Organisationseinheiten."

Bei der Strukturenanalyse eines Clusters ist laut BATHELT und GLÜCKLER (2002) zwischen vier verschiedenen Cluster-Dimensionen zu unterscheiden:

In der vorliegenden Untersuchung werden diese vier Clusterdimensionen in unterschiedlichem Maße berücksichtigt. So wurde im Rahmen der schriftlichen Unternehmensbefragung schwerpunktmäßig auf die horizontale und die vertikale Clusterdimension eingegangen, während in den leitfadengestützten Expertengesprächen darüber hinaus Aspekte der institutionellen und der externen Clusterdimension thematisiert wurden.

Die Raumstruktur eines Bioenergieclusters steht in engem Zusammenhang mit den branchen-bezogenen Standortfaktoren. Folgt man der Standorttheorie nach BEHRENS (1971), kann man zwischen drei Arten von Standortfaktoren unterschieden:

Die Bandbreite der für den Bioenergiecluster relevanten Standortfaktoren umfasst im Wesentlichen die folgenden Kategorien (genannt sind jeweils exemplarische Standortfaktoren und die Zuordnung gemäß dem Standortkatalog nach BEHRENS):

Die sektorale Abgrenzung des Bioenergieclusters gestaltet sich als komplex und basiert auf der Wertschöpfungskette der Produktion und Vermarktung von Bioenergie. In der vorliegenden Untersuchung erfolgte die Auswahl der berücksichtigten Wirtschaftszweige und Branchen im Hinblick auf die unterschiedlichen Wertschöpfungsstufen. Eine diesbezügliche Auflistung findet sich im nachfolgenden Kapitel.

Ziel der im Jahre 2007 durchgeführten Unternehmensbefragung war es, Aussagen über die Struktur der Bioenergieunternehmen in Hessen herzuleiten und die Einschätzungen der Unternehmen zur derzeitigen und zukünftigen Entwicklung auf dem Bioenergiemarkt zu ermitteln. Ebenso wurde nach etwaigen Maßnahmen gefragt, welche die Entwicklung der Branche begünstigen könnten. Der an die Unternehmen versandte Fragebogen umfasste die folgenden Themenfelder:

Die Grundgesamtheit der befragten Unternehmen basierte größtenteils auf dem Adressbestand des Kompetenzzentrums HessenRohstoffe e.V. (HERO) in Witzenhausen, das bereits für die Erstellung eines Biomasse-Kompetenzatlas für Hessen umfangreiche Recherchen durchgeführt hatte. Insgesamt wurden folgende Quellen ausgewertet: Biomasse-Kompetenzatlas Hessen 2007, Branchenverzeichnis Holz-Pellets 2006/2007 (HERO), sonstige Branchenverzeichnisse, Messekataloge und die Mitgliederverzeichnisse von einschlägigen Verbänden. Die Liste der Unternehmen aus den HERO-Adressdateien wurde um die Ergebnisse einer Recherche in der MARKUS-Unternehmensdatenbank ergänzt.

Im Ergebnis fanden die folgenden Branchen Berücksichtigung:

Insgesamt wurden an 557 hessische Bioenergieunternehmen Fragebögen versandt. Für die Auswertung standen letztlich 210 ausgefüllte Fragebögen zur Verfügung. Der Rücklauf betrug somit 38 Prozent, was für derartige Befragungen ein vergleichsweise hoher Wert ist.

In der Untersuchung wurden zusätzlich zur Unternehmensbefragung 20 leitfadengestützte Expertengespräche mit Vertretern der Bioenergiebranche geführt, und dies mit dem Ziel, deren Einschätzungen zu folgenden Themenfelder zu ermitteln:

Im Erhebungszeitraum November bis Dezember 2007 wurden Vertreter von relevanten Verbänden, von Forschungs- und Beratungseinrichtungen, aus dem produzierenden Gewerbe, von Energieversorgern und von Finanzdienstleistern interviewt. Die 41 Forstämter des Landesbetriebes Hessen-Forst, die unter anderem auch Holz zu bioenergetischen Zwecken vermarkten, wurden im Einzelnen nicht in die Befragung einbezogen. Stattdessen wurden in einem Expertengespräch mit dessen Vertretern aggregierte Angaben erfragt.

Die vorliegende Untersuchung bezieht sich sowohl auf Hessen als auch auf dessen drei Landesteile Nordhessen (Regierungsbezirk Kassel), Mittelhessen (Regierungsbezirk Gießen) sowie Südhessen (Regierungsbezirk Darmstadt). Diese drei Teilregionen unterschieden sich siedlungsstrukturell wie auch wirtschafts- und agrarstrukturell gravierend voneinander, was sich mit der nachfolgenden Charakterisierung skizzieren lässt (Tabelle 1):

Erhebliche räumliche Disparitäten existieren beispielsweise hinsichtlich der Bevölkerungsdichte und der Wirtschaftsstruktur. Letztere ist in Südhessen im Vergleich zu Mittelhessen und Nordhessen weniger stark durch das produzierende Gewerbe und durch ein breiteres Branchenspektrum geprägt (Tabelle 1).

| Tabelle 1: Wirtschaftsräumliche und agrarräumliche Strukturmerkmale der Untersuchungsregionen | |||

|---|---|---|---|

| Strukturmermal | Nordhessen | Mittelhessen | Südhessen |

| Bevölkerungsdichte | 147 Einw./km2 | 194 Einw./km2 | 510 Einw./km2 |

| Anteil Gebäude- und Freifläche | 6 Prozent | 7 Prozent | 10 Prozent |

| Erwerbstätigenanteil des produzierenden Gewerbes | 27 Prozent | 29 Prozent | 19 Prozent |

| Bewaldungsprozent | 40 | 40 | 40 |

| Anteil Ackerland | 25 Prozent | 22 Prozent | 21 Prozent |

| Anteil Grünland | 14 Prozent | 16 Prozent | 11 Prozent |

| durchschnittliche landwirtschaftliche Fläche je landwirtschaftlicher Betrieb | 43 ha | 46 ha | 41 ha |

| Anteil landwirtschaftlicher Haupterwerbsbetriebe* | 29 Prozent | 27 Prozent | 37 Prozent |

*Wert für 2007

Quelle: (6)

Was die Agrarstruktur betrifft, so ist beispielsweise die Bedeutung der Haupterwerbslandwirtschaft in Südhessen größer als in den anderen Landesteilen. Im Hinblick auf das regionale Rohstoffpotenzial für die Bioenergiebranche ist von Bedeutung, dass (bezogen auf die Gesamtfläche) der Ackerlandanteil in Nordhessen überproportional hoch ist. Demgegenüber sind die mittelhessischen Mittelgebirgsräume besonders stark durch die Grünlandwirtschaft geprägt. All dies wirkt sich beispielsweise auf die regionale komparative Wirtschaftlichkeit von landwirtschaftlichen Biogasanlagen aus.

Mit dem Ziel, eine konsistente Übertragbarkeit der nachfolgend erörterten Untersuchungsergebnisse auf andere Wirtschaftsräume in Deutschland oder Europa zu ermöglichen, werden die drei Untersuchungsregionen unterschiedlichen Raumstrukturtypen zugeordnet. Hierdurch lassen sich die hergeleiteten Aussagen auf eine regional vergleichbare Grundlage stellen. Zugrundegelegt wird hierbei ein beim Bundesamt für Bauwesen und Raumordnung (BBR) entwickelten Abgrenzungskonzept (9), das auf die beiden variablen Zentrenerreichbarkeit und Bevölkerungsdichte abstellt.

Auf Basis dieses Konzepts lässt sich zwischen drei verschiedenen Raumstrukturtypen unterscheiden, nämlich Zentralräumen, Zwischenräumen sowie Peripherräumen. In Anlehnung an die vorstehend skizzierten Strukturmerkmale werden die drei Teilregionen Südhessen, Mittelhessen und Nordhessen diesen drei Raumstrukturtypen folgendermaßen zugeordnet:

Diese Unterscheidung wird in weiten Teilen der Auswertung der Befragungsergebnisse beibehalten, so dass im konkreten Fall jeweils eine direkte Zuordnung der Aussagen zu den einzelnen Raumstrukturtypen möglich ist.

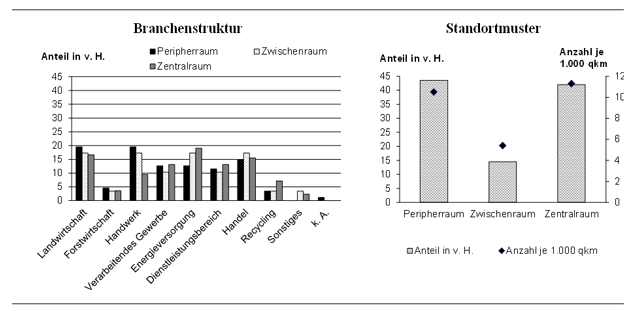

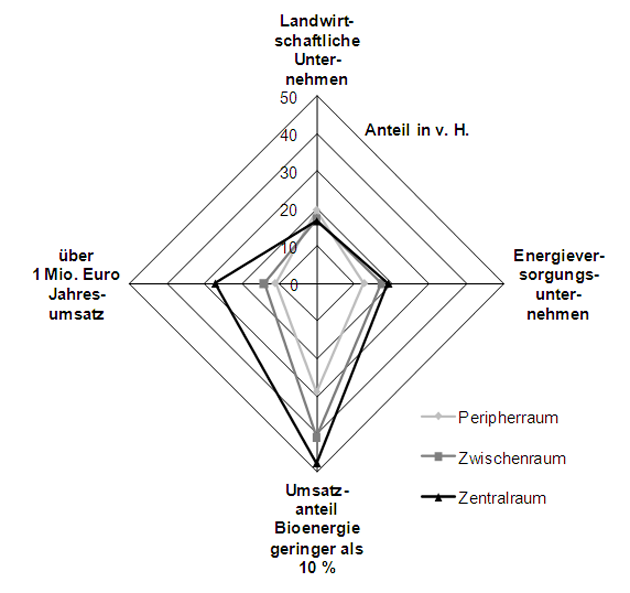

Nachfolgend wird zunächst auf zwei wesentliche Merkmale des Bioenergieclusters – nämlich die Branchenstruktur und das Standortmuster – eingegangen. Die überwiegende Mehrzahl der Bioenergieunternehmen, die sich an der Befragung beteiligt haben, sind selbständige Unternehmen und zwar 184 (88 Prozent). Lediglich 25 Unternehmen oder zwölf Prozent sind Tochtergesellschaften oder Zweigniederlassungen; ein Unternehmen hat hierzu keine Angaben gemacht. Zur Branchenstruktur ist festzuhalten, dass innerhalb des hier betrachteten Spektrums vor allem die Landwirtschaft, das Handwerk, die Energieversorgungswirtschaft und der Handel dominieren, und zwar mit deutlichen regionalen Unterschieden. Während beispielsweise zum Handwerk im Peripherraum 20, im Zwischenraum 17 und im Zentralraum lediglich zehn der Unternehmen zählen, entfallen auf die Energieversorgungswirtschaft im Peripherraum 13, im Zwischenraum 17 und im Zentralraum 19 der Unternehmen (Abbildung 1).

Was das Standortmuster der befragten Unternehmen anbelangt, so verteilen sich diese in etwa zu gleichen Teilen – nämlich zu 44 und 42 Prozent – auf den nordhessischen Peripherraum und den südhessischen Zentralraum. Im mittelhessischen Zwischenraum sind lediglich 14 Prozent der Unternehmen lokalisiert. Diese regionale Zuordnung ähnelt stark den Anteilen der in den drei Teilräumen angeschriebenen Unternehmen: Nordhessen 37 Prozent, Südhessen 41 Prozent, Mittelhessen 19 Prozent und sonstige Standortregionen drei Prozent. Somit ist mit dem zugrundeliegenden Adressmaterial von einer weitgehenden regionalen Repräsentativität der Befragung auszugehen. Die räumliche Dichte (Anzahl je 1.000 km2) der Unternehmen, die sich an der Befragung beteiligt haben, fällt in Südhessen mit elf Unternehmen am höchsten aus, gefolgt von Nordhessen mit zehn und Mittelhessen mit fünf Unternehmen.

Abbildung 1: Branchenstruktur und Standortstruktur der Unternehmen

Quelle: eigene Darstellung und Erhebung

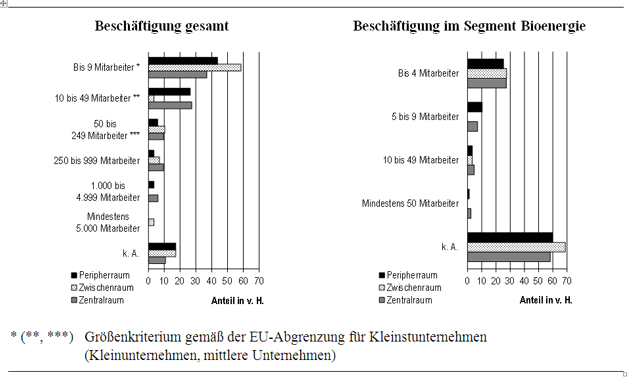

Das Gros der befragten Unternehmen lässt sich der Größenkategorie der kleinen und mittleren Unternehmen zurechnen, was sich sowohl an der Zahl der Beschäftigten als auch an den Jahresumsätzen ablesen lässt. Aufgrund einer entsprechenden Risiko- und Bonitätsklassifizierung auf Seiten der Geschäftsbanken hat dies beispielsweise Konsequenzen für die Möglichkeiten zur Aufnahme von Fremdkapital und somit für die Investitionsspielräume. Ferner beeinflusst die hohe Dominanz der kleinen und mittleren Betriebe auch die Marktmacht auf den Beschaffungsmärkten und den Absatzmärkten. Was den Umfang der Beschäftigung betrifft, so zählen im nordhessischen Peripherraum 44 Prozent und im mittelhessischen Zwischenraum 58 Prozent der Unternehmen zur Größenklasse mit bis zu neun Mitarbeitern, was laut EU-Abgrenzung ein Kriterium für den Status eines Kleinstunternehmens ist (Abbildung 2).

Im Vergleich hierzu ist im südhessischen Zentralraum die Bedeutung der sehr kleinen Unternehmen merklich geringer, denn der entsprechende Anteil beläuft sich dort auf 37 Prozent. Auf der anderen Seite des Größenspektrums stellt sich die regionale Differenzierung umgekehrt dar: Zur Größenkategorie der Unternehmen mit 250 bis 999 Mitarbeitern zählen im Zentralraum immerhin zehn Prozent der Unternehmen, während es im Zwischenraum sieben und im Peripherraum lediglich drei Prozent sind.

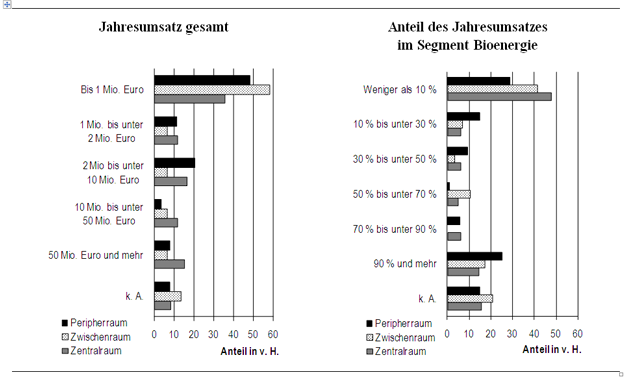

Die vorstehend skizzierte Dominanz der Kleinst- und Kleinunternehmen wie auch die regionalen Unterschiede in der Größenstruktur spiegeln sich auch in den Jahresumsätzen wider: Der Unternehmensanteil mit einem Jahresumsatz von bis zu einer Million Euro liegt nämlich im Peripherraum bei 48 und im Zwischenraum bei 59 Prozent, im Zentralraum allerdings bei nur 36 Prozent (Abbildung 3). In der Umsatzklasse 50 Millionen Euro und mehr überschreitet demgegenüber der Anteil für den Zentralraum mit 15 Prozent deutlich die Vergleichswerte für den Zwischenraum und den Peripherraum, die sieben und acht Prozent betragen. Insgesamt zeigen die Untersuchungsergebnisse, dass im Zentralraum die umsatzstärkeren und auch von der Mitarbeiterzahl größeren Unternehmen der Branche lokalisiert sind.

Abbildung 2: Beschäftigungsstruktur der Unternehmen

Quelle: eigene Darstellung und Erhebung

Mit der Größenstruktur soll zudem analysiert werden, welche Bedeutung dem Geschäftsfeld Bioenergie in den Unternehmen zukommt. Diesbezüglich lässt sich festhalten, dass 48 Prozent der Unternehmen mit Sitz im Zentralraum angegeben haben, dass auf das Segment der Bioenergie weniger als zehn Prozent des Jahresumsatzes entfallen. Demgegenüber belaufen sich die analogen Anteile im Zwischenraum und im Peripherraum auf 41 und 29 Prozent. Die Unternehmen, bei denen das Geschäftsfeld Bioenergie hingegen mehr als 90 Prozent des Jahresumsatzes auf sich vereint, sind im Peripherraum relativ zahlreich, denn der betreffende Anteil beträgt 25 Prozent. Im Vergleich hierzu fallen die entsprechenden Anteilswerte für den Zwischenraum und den Zentralraum mit 17 und 14 Prozent erheblich niedriger aus.

Abbildung 3: Größenstruktur der Unternehmensumsätze

Quelle: eigene Darstellung und Erhebung

Aus den vorstehenden Werten lässt sich ein regionales Grundmuster der Größenstruktur ablesen: Einerseits ist im Zentralraum der Anteil der kleinen und mittleren Unternehmen beachtlich geringer als in den Räumen der beiden anderen Strukturtypen, anderseits ist der Anteil der Unternehmen, bei denen das Geschäftsfeld Bioenergie einen sehr hohen Anteil am Jahresumsatz auf sich vereint, im Zentralraum deutlich niedriger als in den anderen Landesteilen. Dies lässt sich unter anderem damit erklären, dass sich unter den befragten Unternehmen im Zentralraum vergleichsweise viele Energieversorger finden, für die das Segment Bioenergie in der Regel eines unter mehreren Geschäftsfeldern darstellt.

Im Gegensatz hierzu sind im Zwischenraum und im Peripherraum die Unternehmen aus den Bereichen Handwerk und Landwirtschaft, für die in zahlreichen Fällen das Bioenergiesegment als zentrales Standbein fungiert, besonders häufig. Während also im wirtschaftlichen Zentralraum die Bioenergie im betrieblichen Gesamtportfolio häufiger nur eine Nebenrolle spielt, gibt es in den anders strukturierten Räumen vergleichsweise mehr auf Bioenergie spezialisierte Unternehmen. Insgesamt ist die Bioenergiebranche gemäß den Befragungsergebnissen überwiegend von Kleinstunternehmen und Kleinunternehmen geprägt, die in unterschiedlichem Maße auf Bioenergie spezialisiert sind.

In Hinsicht auf die Zahl der Mitarbeiter, die in den Unternehmen schwerpunktmäßig im Geschäftsfeld Bioenergie tätig sind, zeigt sich hingegen keine sehr ausgeprägte regionale Differenzierung (Abbildung 2). Von den Befragten mit Sitz im Peripherraum haben 25 Prozent angegeben, dass sie bis zu vier Mitarbeiter im Bioenergie-Segment beschäftigen; die entsprechenden Anteile für den Zwischenraum und den Zentralraum liegen bei 28 und 27 Prozent. Für die Unternehmen, in denen zehn bis 49 Mitarbeiter tätig sind, lassen sich ebenfalls nur geringe regionale Unterschiede feststellen: Der betreffende Anteilswert beträgt für den Zentralraum fünf Prozent, für die beiden anderen Raumstrukturtypen beläuft er sich auf jeweils drei Prozent. Bemerkenswert ist auch der hohe Anteil der Befragungsteilnehmer, die zur Mitarbeiterzahl keine Angaben gemacht haben. Insgesamt bleibt festzuhalten, dass nur in wenigen der befragten Unternehmen die Zahl der schwerpunktmäßig im Geschäftsfeld Bioenergie tätigen Mitarbeiter größere Dimensionen erreicht.

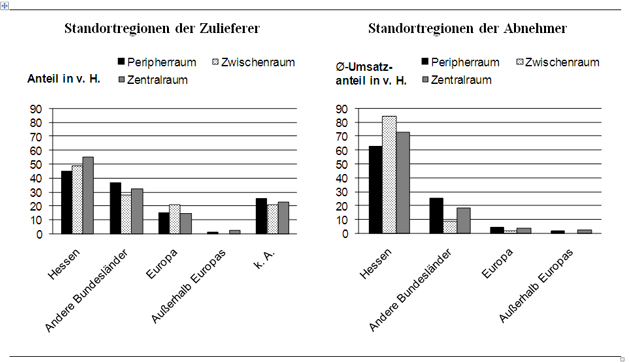

Den Unternehmen wurde zudem die Möglichkeit gegeben, Aussagen über ihre Zuliefer- und Abnahmebeziehungen zu machen. Nachfolgend wird zunächst auf die Beschaffungsseite eingegangen. Die Aussage, dass die wichtigsten Zulieferer in Hessen angesiedelt sind, wurde regional unterschiedlich häufig gewählt: Im südhessischen Zentralraum haben immerhin 55 Prozent eine derartige Angabe gemacht, im mittelhessischen Zwischenraum waren es 48 Prozent und im nordhessischen Peripherraum 45 Prozent (Abbildung 4). Ein Großteil der Unternehmen – nämlich im Zentralraum 32 Prozent sowie im Zwischenraum und im Peripherraum 28 und 37 Prozent – hat wichtige Zulieferer auch in anderen Bundesländern. Relativ wenige Unternehmen beziehen Vorprodukte oder Rohstoffe aus dem europäischen Ausland. Länder außerhalb Europas spielen als Beschaffungsmärkte kaum eine Rolle.

Die Absatzstrukturen der befragten Unternehmen sind ebenfalls eher regional und nur ansatzweise überregional ausgerichtet, was sich an der räumlichen Zuordnung der Umsätze ablesen lässt. Laut den Befragungsergebnissen beläuft sich der Anteil der in der Absatzregion Hessen getätigten Umsätze im Unternehmensdurchschnitt im Zentralraum auf 72 Prozent, im Peripherraum auf 63 Prozent sowie im Zwischenraum gar auf 84 Prozent. Mit Umsatzanteilen von 18 Prozent (Zentralraum), 25 Prozent (Peripherraum) und neun Prozent (Zwischenraum) haben auch andere Bundesländer als Absatzmärkte eine nicht unwesentliche Bedeutung.

Abbildung 4: Regionalstruktur der Zuliefer- und Absatzverflechtungen

Quelle: eigene Darstellung und Erhebung

Die vorstehenden Ergebnisse weisen in ihrer Gesamtheit darauf hin, dass die Zulieferverflechtungen der Bioenergiebranche überwiegend regional strukturiert sind. Die Mehrheit der befragten Unternehmen ist auf einen regionalen Absatzmarkt und regionale Bezugsquellen ausgerichtet, was sich unter anderem mit einer begrenzten regionalen Rohstoffverfügbarkeit und hohen Transportkosten begründen lässt. Was die Branchenstruktur der Absatzmärkte betrifft, so wurden als wichtigste Abnehmerbranchen die Energieversorger, die Landwirtschaft und der Dienstleistungssektor genannt.

Im Hinblick auf die Branchen- und Größenstruktur wie auch die Wertschöpfungsketten innerhalb des Clusters Bioenergie lassen sich aus den Befragungsergebnissen im regionalen Vergleich wesentliche Schlussfolgerungen ziehen (Abbildung 5): So finden sich im Peripherraum der höchste Anteil landwirtschaftlicher Unternehmen und der geringste Anteil der Energieversorger. Im Zentralraum mit seinen besonders vorteilhaften Standortqualitäten, einem breiten Branchenspektrum und umfangreichen Absatzmärkten, ist hingegen der Anteil der Energieversorger überproportional hoch. Im Zentralraum kommt ferner den Großunternehmen eine vergleichsweise hohe strukturelle Bedeutung zu, während die kleinen und mittleren Unternehmen besonders zahlreich in den Räumen der beiden anderen Strukturtypen vertreten sind. Zudem fällt auf, dass im Zentralraum die umsatzstärkeren und auch von der Mitarbeiterzahl größeren Unternehmen der Branche lokalisiert sind.

Abbildung 5: Ausprägungen ausgewählter Strukturmerkmale der Unternehmen im regionalen Vergleich

Quelle: eigene Darstellung und Erhebung

Bezüglich der Bedeutung des Geschäftsfelds Bioenergie lässt sich konstatieren, dass die Unternehmen mit einem geringem Umsatzanteil des Bioenergiesegments überproportional im südhessischen Zentralraum vertreten sind. Für diese Unternehmen stellt die Bioenergie in der Regel ein eher nachrangiges Geschäftsfeld dar. Hinsichtlich der Raumstruktur der Wertschöpfungsketten weisen die Befragungsergebnisse darüber hinaus auf regional ausgerichtete Beschaffungs- und Absatzbeziehungen hin.

Es ist hypothetisch davon auszugehen, dass von den Standortfaktoren ein maßgeblicher Einfluss auf die Wettbewerbsfähigkeit und die regionale Struktur der Bioenergiebranche ausgeht. Um dies zu überprüfen, werden nachfolgend die Angaben der Befragungsteilnehmer zum Stellenwert und zur Qualität ausgewählter Standortfaktoren ausgewertet. Hierbei wird auf die folgenden Standortfaktoren eingegangen (in Klammern befindet sich jeweils die Kategorisierung gemäß der Standorttheorie nach BEHRENS):

Sämtliche der hier untersuchten Standortfaktoren sind für die wirtschaftlichen Interaktionen und Austauschbeziehungen innerhalb eines Clusters von maßgeblicher Bedeutung. Beispielsweise determinieren die Rohstoffverfügbarkeit, die Verkehrsanbindung oder die Nähe zu Lieferanten das Beschaffungspotenzial. Das Produktionspotenzial in den Bioenergieunternehmen hängt unter anderem von verfügbaren Gewerbeflächen ab. Am Ende der Wertschöpfungskette wird das Absatzpotenzial maßgeblich von der Nähe zu den Kunden wie auch der Marktgröße beeinflusst.

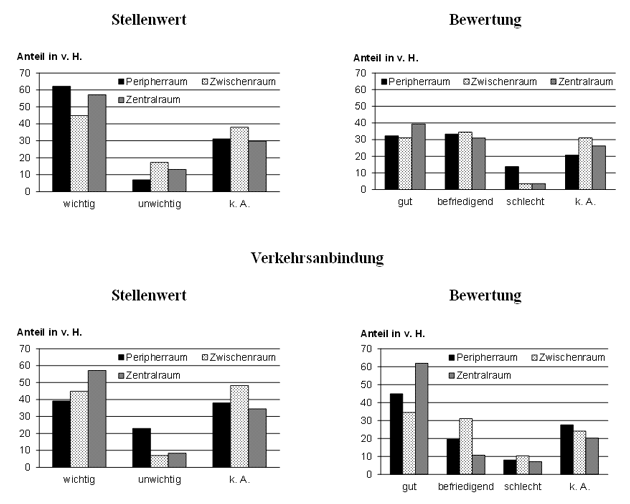

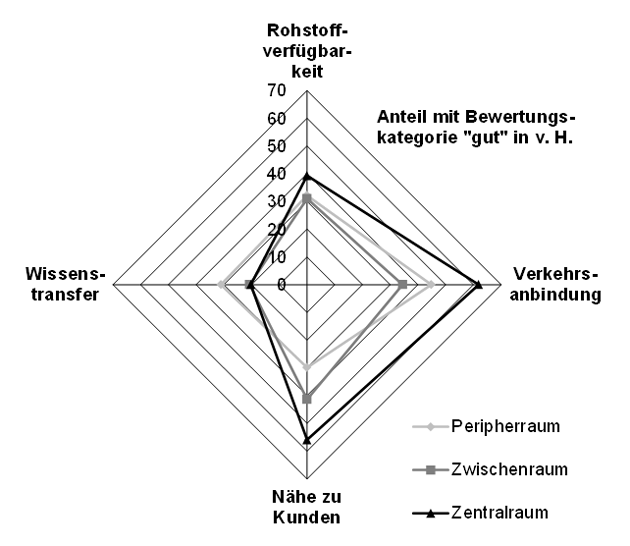

Gemäß den Befragungsergebnissen hat der Standortfaktor Rohstoffverfügbarkeit für die Bioenergieunternehmen einen sehr hohen Stellenwert. In besonderer Weise gilt dies für die im Peripherraum ebenso wie im Zentralraum lokalisierten Anbieter (Abbildung 6), denn von diesen erachten 62 und 57 Prozent die Rohstoffverfügbarkeit als "wichtig". Von den im Zwischenraum angesiedelten Anbietern haben sich lediglich 45 Prozent für diese Aussage entschieden. Die Qualität dieses Standortfaktors wird vor allem im südhessischen Zentralraum als günstig eingeschätzt, was sich darin ausdrückt, dass 39 Prozent der dort lokalisierten Befragungsteilnehmer die Bewertungskategorie "gut" gewählt haben. Die Vergleichswerte für den Zwischenraum und den Peripherraum liegen mit 31 und 32 Prozent nahezu gleichauf.

Die Verkehrsanbindung ist offenbar in den Augen der Befragungsteilnehmer ebenfalls ein bedeutender Standortfaktor. Insbesondere die zentralräumlich gelegenen Unternehmen messen diesem eine "wichtige" Bedeutung zu, was aus dem regionalen Anteil von 57 Prozent ersichtlich ist. Im Zwischenraum und im Peripherraum haben sich 45 und 39 Prozent für diese Einschätzung entschieden. Einhergehend mit einem vergleichsweise hohen Stellenwert fallen auch die Bewertungen der Verkehrsanbindung im südhessischen Zentralraum besonders positiv aus. Die regional ansässigen Anbieter halten die dortige Verkehrsanbindung zu nahezu zwei Dritteln – nämlich zu 62 Prozent – für "gut". In den beiden anderen Standortregionen sind die Bewertungen mit 34 Prozent (Zwischenraum) und 45 Prozent (Peripherraum) merklich zurückhaltender. Es hat den Anschein, dass im wirtschaftlichen Zentralraum genau jene Bioenergieunternehmen lokalisiert sind, die aufgrund ihrer Ausrichtung und der Größe ihrer Produktionsanlagen auf eine günstige Verkehrsanbindung angewiesen sind. Hiermit hängt auch der vergleichsweise hohe Stellenwert des Standortfaktors Rohstoffverfügbarkeit für die dortigen Anbieter zusammen. Damit einhergehend stellen sich die regionalen Bewertungen der betreffenden Standortfaktoren – Rohstoffverfügbarkeit und Verkehrsanbindung – ebenfalls sehr positiv dar.

Abbildung 6: Einschätzungen zu den Standortfaktoren Rohstoffverfügbarkeit und Verkehrsanbindung

Quelle: eigene Darstellung und Erhebung

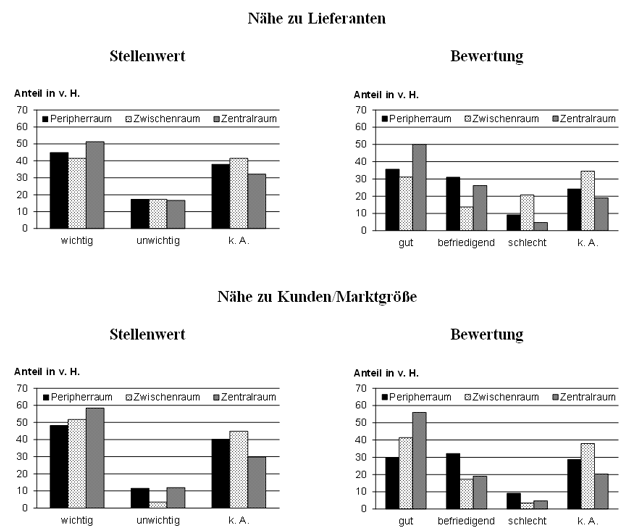

Die befragten Unternehmen haben auch Einschätzungen zu den Standortfaktoren Nähe zu Lieferanten und Nähe zu Kunden/Marktgröße vorgenommen. Die Aussagen über die Nähe zu Lieferanten differieren regional erheblich. Während nämlich im Zentralraum 51 Prozent der Befragungsteilnehmer den Standortfaktor Nähe zu Lieferanten als "wichtig" erachten, teilen im Peripherraum 45 Prozent und im Zwischenraum nur 41 Prozent diese Einschätzung (Abbildung 7). Der hohe Stellenwert im Zentralraum steht parallel zu einer hohen Wertschätzung, denn dort messen 50 Prozent der Unternehmensvertreter dem betreffenden Standortfaktor eine "gute" Qualität zu. Im Peripherraum und im Zwischenraum fallen die analogen Zustimmungsraten mit 36 und 31 Prozent wiederum erheblich niedriger aus.

Die Antworten der Befragungsteilnehmer lassen zudem darauf schließen, dass dem Standortfaktor Nähe zu Kunden/Marktgröße ebenfalls im Zentralraum eine überproportionale Bedeutung zukommt. So beläuft sich der Anteil der Befragungsteilnehmer, welche diesen Standortfaktor als "wichtig" ansehen, im Zentralraum auf 58 Prozent, verglichen mit 52 Prozent im Zwischenraum und 48 Prozent im Peripherraum. Im Vergleich hierzu sind die regionalen Unterschiede bei der Bewertung der Nähe zu Kunden/Marktgröße erheblich größer: Der Anteil der Befragten, die diesem Standortfaktor eine "gute" Qualität bescheinigen, liegt im Zentralraum bei 56 Prozent, im Zwischenraum und im Peripherraum hingegen bei 41 und 30 Prozent.

Abbildung 7: Einschätzungen zu den Standortfaktoren Nähe zu Kunden und Nähe zu Kunden/Marktgröße

Quelle: eigene Darstellung und Erhebung

Im Hinblick auf die Beschaffungsseite wie auch die Absatzseite lässt sich somit festhalten, dass die betreffenden Standortfaktoren für die Nähe zu den Marktpartnern im Zentralraum einen höheren Stellenwert haben als in den anderen Teilräumen. Die entsprechenden Einschätzungen durch die Befragungsteilnehmer schlagen sich auch in regional disparitären Bewertungen der Standortfaktoren nieder, denn diese fallen jeweils im Zentralraum besonders günstig aus. Dieses Ergebnis lässt sich unter anderem damit erklären, dass in der Wirtschafts- und Bevölkerungsagglomeration des Rhein-Main-Gebiets die Bioenergieunternehmen ein sehr umfangreiches Beschaffungs- wie auch Absatzpotenzial ausschöpfen können. Dies gilt beispielsweise für Energieversorger, Produzenten von Heizanlagen und Handwerksbetriebe, die in der Installation und Wartung derartiger Anlagen tätig sind.

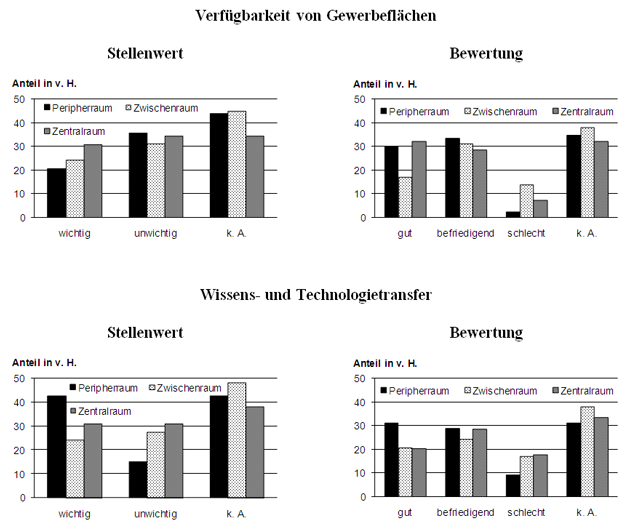

Als weitere Standortfaktoren wurden die Verfügbarkeit von Gewerbeflächen und der Wissens- und Technologietransfer untersucht. Die Verfügbarkeit von Gewerbeflächen hat für die Bioenergiebranche offenbar an den zentralräumlich gelegenen Standorten einen relativ hohen Stellenwert, also genau dort, wo im regionalen Vergleich die geringsten Flächenpotenziale zur Verfügung stehen. Die Anteilswerte für die Antwortkategorie "wichtig" beläuft sich für diese Standortregion auf 31 Prozent, hingegen für den Zwischenraum und den Peripherraum auf lediglich 24 und 21 Prozent (Abbildung 8).

Abbildung 8: Einschätzungen zu den Standortfaktoren Verfügbarkeit von Gewerbeflächen und Wissenstransfer

Quelle: eigene Darstellung und Erhebung

Allerdings haben in allen Untersuchungsregionen mehr als 30 Prozent der Befragten angegeben, dass sie die Verfügbarkeit von Gewerbeflächen als "unwichtig" ansehen. Die Anteile für die positive Bewertungskategorie im Zentralraum und im Peripherraum unterscheiden sich ebenfalls mit 32 und 30 Prozent kaum voneinander. Die im Zwischenraum lokalisierten Anbieter kommen hier auf einen entsprechenden Anteil von lediglich 17 Prozent, was insofern überrascht, weil gerade in der Standortregion Mittelhessen gegenwärtig infolge eines tiefgreifenden Strukturwandels weg vom produzierenden Gewerbe hin zum Dienstleistungssektor und aufgrund von Konversionen ehemaliger Militärflächen umfangreiche Flächenpotenziale vorhanden sind.

Abschließend soll noch auf den Standortfaktor Wissens- und Technologietransfer eingegangen werden. Es ist anzunehmen, dass dieser Standortfaktor von maßgeblicher Bedeutung für die Intensität der Austauschbeziehungen und die Innovationsfähigkeit innerhalb der Bioenergiebranche ist. Den Untersuchungsergebnissen zufolge messen vor allem die Bioenergieunternehmen auf den vielfach peripher gelegenen Standorten des nordhessischen Raums diesem Faktor eine hohe Bedeutung zu. In dieser Region sehen nämlich 42 Prozent der Befragungsteilnehmer den Wissens- und Technologietransfer als "wichtig" an, während sich im mittelhessischen Zwischenraum und im südhessischen Zentralraum lediglich 24 und 31 Prozent dieser Aussage angeschlossen haben. Bei der Bewertung dieses Standortfaktors weichen die Einschätzungen der Befragten im regionalen Vergleich ebenfalls deutlich voneinander ab. Mit einem Anteil von 31 Prozent der Befragungsteilnehmer, welche den Wissens- und Technologietransfer als "gut" erachten, ragt wiederum die Standortregion Nordhessen besonders hervor. Im Gegensatz hierzu fallen die Bewertungen für diesen Standortfaktor in Mittelhessen und Südhessen mit Anteilen von 21 und 20 Prozent erheblich zurückhaltender aus.

Die vorstehenden Ergebnisse lassen sich nicht zuletzt damit begründen, das in Nordhessen – und hierbei schwerpunktmäßig im Großraum Kassel – bereits vor etwa 15 Jahren damit begonnen wurde, Kooperationsnetzwerke zwischen Unternehmen und Forschungsinstitutionen aus dem Bereich der Erneuerbaren Energien aufzubauen, wohingegen in den anderen Landesteilen vergleichbare Austauschbeziehungen erst deutlich später entstanden sind. Die hierdurch entstandenen Interaktionsstrukturen haben sich mittlerweile stark gefestigt und beinhalten auch einen intensiven Wissens- und Technologietransfer, dessen Vorteile die partizipierenden Akteure offenbar zu schätzen wissen. Für andere Wirtschaftsräume kann dies bei ähnlichen Standortvoraussetzungen im Hinblick auf die Förderung des Technologietransfers im Segment der Erneuerbaren Energien als Beispiel dienen.

Für die Einschätzungen zu den Standortfaktoren der Bioenergiebranche werden nachfolgend im regionalen Vergleich nochmals wesentliche Untersuchungsergebnisse aufgezeigt (Abbildung 9). Die Bewertung der Verkehrsanbindung fällt in südhessischen Zentralraum deutlich positiver als in den anderen Landesteilen. In Punkto Rohstoffverfügbarkeit liegen der Zwischenraum und der Peripherraum in etwa gleichauf und jeweils trotz weiträumiger Agrarregionen und Waldgebiete hinter dem Zentralraum. Dieses Ergebnis ist nicht zuletzt darauf zurückzuführen, dass zumindest auf einigen Standorten des Zwischenraums wie auch des Peripherraums die Transportinfrastruktur einen limitierenden Faktor darstellt.

Abbildung 9: Einschätzungen zu den Standortfaktoren im regionalen Vergleich

Quelle: eigene Darstellung und Erhebung

Was das Absatzpotenzial für die Bioenergiebranche betrifft, so ist den Befragungsergebnissen zufolge die Kundennähe vor allem im Zentralraum und auch im Zwischenraum gegeben. Angesichts der Besiedelungsstruktur in diesen Räumen ist dies eine plausible Schlussfolgerung. Die Bewertung des Standortfaktors Wissens- und Technologietransfer stellt sich demgegenüber in nordhessischen Peripherraum am günstigsten dar.

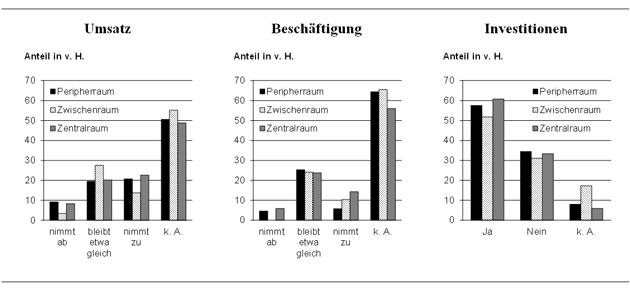

Abschließend loteten die Befragten die Zukunftsperspektiven für ihr Unternehmen und für die gesamte Bioenergiebranche aus. Mit Blick auf die Perspektiven des eigenen Unternehmens wurde nach den Erwartungen über die künftige Entwicklung des Umsatzes, der Beschäftigung und der Investitionen gefragt. Die Umsatzentwicklung während der kommenden beiden Jahre konnte von den befragten Unternehmen offenbar eher schlecht abgeschätzt werden. Zu diesem Punkt hat in sämtlichen drei Standortregionen rund die Hälfte der Befragungsteilnehmer keine Angaben gemacht. Die Anteile der Befragten, die mit einem etwa gleichbleibenden Umsatz oder mit einem zunehmenden Umsatz rechnen, unterscheiden sich im Zentralraum und im Peripherraum jeweils mit rund 20 Prozent kaum voneinander (Abbildung 10). Hiervon weichen die Ergebnisse für den Zwischenraum ab, wo immerhin 28 Prozent der Befragten von etwa gleich bleibenden Umsätzen und lediglich 14 Prozent von zunehmenden Umsätzen ausgehen.

Abbildung 10: Einschätzungen zur Entwicklung von Umsatz, Beschäftigung und Investitionen in den kommenden zwei Jahren

Quelle: eigene Darstellung und Erhebung

Auch zur Beschäftigungsentwicklung haben die Befragungsteilnehmer eher spärliche Angaben gemacht. Der Anteil der Befragten, die für die nähere Zukunft eine etwa gleichbleibende Beschäftigung erwarten, variiert im räumlichen Vergleich nur unwesentlich und liegt in sämtlichen Untersuchungsregionen bei rund 25 Prozent. Allerdings scheint die Bioenergiebranche hinsichtlich der künftigen Beschäftigungsentwicklung im Zentralraum besonders optimistisch zu sein, denn dort gehen immerhin 14 Prozent der Befragten von einer steigenden Beschäftigung aus, während im Zwischenraum lediglich zehn und im Peripherraum nur sechs Prozent diese Aussage teilen. Diese Ergebnisse geben einen Anhaltspunkt dafür, dass sich die Rolle der Bioenergiebranche als "Jobmotor", zumindest im Hinblick auf die Verhältnisse in den hier untersuchten Regionen, durchaus infrage stellen lässt.

Im Kontrast zu den eher zurückhaltenden Prognosen über Umsatz und Beschäftigung fallen die Aussagen zum Investitionsverhalten erheblich zuversichtlicher aus, denn für den Zeitraum der nächsten beiden Jahre plant in allen drei Standortregionen jeweils über die Hälfte der befragten Unternehmen Investitionen. Der betreffende Anteilswert lautet für den mittelhessischen Zwischenraum und den nordhessischen Peripherraum 52 und 57 Prozent, im südhessischen Zentralraum liegt er immerhin bei 61 Prozent. Dies Zahlen sprechen dafür, dass die hessische Bioenergiebranche in näherer Zukunft sowohl im ländlichen Raum als auch im Ballungsraum ihre Produktionskapazitäten erweitern wird.

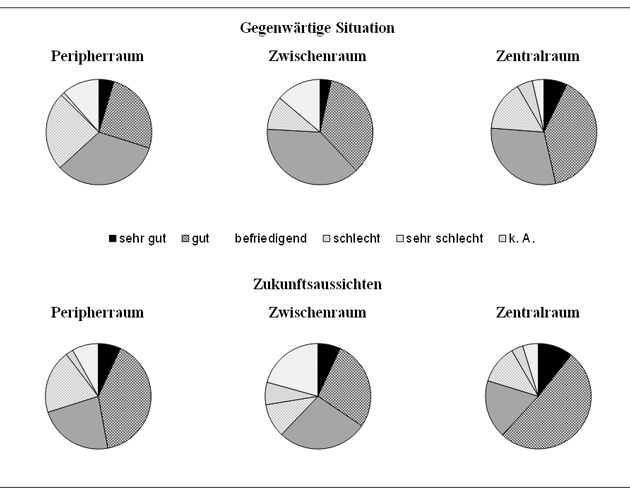

Die Einschätzungen zur gegenwärtigen Branchensituation und zu den Zukunftsaussichten unterscheiden sich im regionalen Vergleich erheblich. Während nämlich beispielsweise im Peripherraum insgesamt 30 Prozent der Befragungsteilnehmer die Branchensituation als "gut" und "sehr gut" ansehen, belaufen sich die entsprechenden Anteilswerte für den Zwischenraum auf 37 und für den Zentralraum gar auf 46 Prozent (Abbildung 11). Vor dem Hintergrund der wirtschaftsräumlichen Disparitäten innerhalb Hessens ist demzufolge für die Branchensituation ein deutliches Nord-Süd-Gefälle erkennbar. Auf entsprechende wirtschaftsräumliche Disparitäten hin ließen sich auch andere deutsche oder europäische Regionen untersuchen.

Abbildung 11: Einschätzungen zur Branchensituation und zu den Zukunftsperspektiven

Quelle: eigene Darstellung und Erhebung.

Zu den Zukunftsaussichten der Branche lässt sich ebenfalls eine ausgeprägte regionale Differenzierung feststellen. Im Peripherraum gehen 47 Prozent und im Zwischenraum 35 Prozent der Befragten von "guten" oder "sehr guten" Zukunftsaussichten aus. Demgegenüber haben sich im Zentralraum 62 Prozent dieser Aussage angeschlossen. Somit bleibt festzuhalten, dass die Zukunftsaussichten offenbar in demjenigen Wirtschaftsraum, der im innereuropäischen Vergleich – einhergehend mit einer vorzüglichen Verkehrsanbindung und großen Absatzmärkten – eine außergewöhnlich hohe Wirtschaftsdynamik aufweist, auch die Anbieter aus dem Bioenergiesektor besonders optimistisch in die Zukunft schauen.

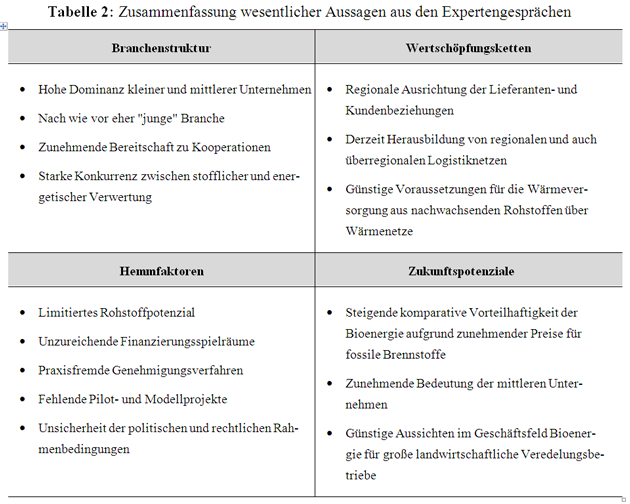

Nachfolgend werden zusammenfassend wesentliche Aussagen aus der leitfadengestützten mündlichen Expertenbefragung präsentiert, wobei auf die Themenfelder Branchenstruktur und Wertschöpfungsketten wie auch Hemmfaktoren und Zukunftspotenziale eingegangen wird (Tabelle 2).

Im Rahmen der Expertengespräche wurde von den Gesprächspartnern bestätigt, dass die Bioenergiebranche in hohem Maße von kleinen und mittleren Unternehmen geprägt ist. Dabei wurde festgestellt, dass sich die Branche nach wie vor in einer Etablierungsphase befindet. Auch die Clusterstrukturen befinden sich weiterhin im Aufbau. Auf regionaler Ebene sind jedoch mehr und mehr Kooperationen zu beobachten, die zu einer Stärkung der Branche beitragen (zum Beispiel eine gemeinsame Pelletproduktion mehrerer kleiner Sägewerke oder die Bildung von Kapitalgesellschaften durch mehrere Landwirte zum Betrieb von Biogasanlagen).

Ferner ist die Branche von vielfältigen politischen Rahmenbedingungen abhängig, insbesondere von der Bundesgesetzgebung. Novellierungen des Bundesimmissionsschutzgesetzes (BImSchG), des Erneuerbare-Energien-Gesetzes (EEG) und der steuerrechtlichen Bedingungen für den Einsatz von Biokraftstoffen haben jeweils unmittelbare Auswirkungen auf die Bioenergiebranche und die Teilmärkte für Wärme, Strom und Kraftstoffe. Beispielsweise hat der Markt für Biokraftstoffe nach der Abschaffung der Steuervergünstigungen gravierende Veränderungen erfahren, worauf sich in diesem Teilsegment noch keine Stabilisierung eingestellt hat.

Darüber hinaus wies die Mehrzahl der Experten darauf hin, dass nicht nur für die Anbieter, sondern auch für die Endverbraucher die Markttransparenz zum Teil noch fehlt und daher wenig Vertrauen in die Teilmärkte der Bioenergie besteht. So gibt es zum Beispiel im Bereich der Biobrennstoffe viele verschiedene Angebote und Qualitäten, die der Verbraucher teilweise nicht überblicken kann, die aber Auswirkungen auf die Funktionsfähigkeit und den Wirkungsgrad der Energieerzeugungsanlagen haben.

Tabelle 2: Zusammenfassung wesentlicher Aussagen aus den Expertengesprächen

Quelle: eigene Erhebung

Von der Angebotsseite ist außerdem zu berücksichtigen, dass Biomasse immer auch konkurrierenden Nutzungsansprüchen unterliegt. Holz kann zum Beispiel sowohl stofflich als auch energetisch verwertet werden, Mais kann sowohl als Nahrungs- oder Futtermittel wie auch zur Biogaserzeugung genutzt werden. Die Rohstoffpreise für die Bioenergieerzeugung hängen daher nicht nur von der Nachfrage nach Bioenergie, sondern auch unmittelbar von Entwicklungen auf den anderen Märkten ab, in denen die betreffenden Rohstoffe außerdem verwendet werden können. Hinzu kommt, dass Flächen, auf denen die Rohstoffe angebaut werden können, nicht unbegrenzt zur Verfügung stehen. Auch von daher sind Einschätzungen über die weitere Entwicklung auf den Bioenergiemärkten vergleichsweise schwierig.

In den Expertengesprächen wurde ebenfalls eine regionale Ausrichtung der Lieferanten- und Kundenbeziehungen im Bioenergiemarkt festgestellt (Tabelle 2). Aufgrund einer begrenzten regionalen Rohstoffverfügbarkeit und hoher Transportkosten der Rohmaterialien werden sich nach Auffassung der Experten zukünftig vor allem regionale Bioenergiemärkte mit dezentralen Anlagen entwickeln. Nach Aussagen eines Experten bilden sich derzeit mehr und mehr regionale und überregionale Logistiknetze heraus, um den Rohstoffbedarf insbesondere von größeren Bioenergieanlagen zu sichern.

In Einzugsbereichen von maximal 100 Kilometer können nach Auffassung der Experten regi-onale Versorgungskreisläufe entstehen. Grundsätzlich bieten sich in Ballungsräumen günstige Voraussetzungen für eine Wärmeversorgung aus nachwachsenden Rohstoffen über Wärmenetze. In größeren Städten, die über Wärmenetze verfügen, besteht die Möglichkeit des "Andockens" und der Kombination verschiedener Energieträger. Im Ballungsraum wird allerdings der umfangreiche Anlieferverkehr als Hindernis für die Einrichtung größerer Holzheizanlagen gesehen.

Zukunftsfähig ist aus Sicht der Experten eine Kombination der verschiedenen Energieträger – auch der unterschiedlichen Bioenergieträger – ergänzt um Maßnahmen zur Energieeinsparung und zur Steigerung der Energieeffizienz.

Die wesentlichen Hemmnisse für die Entwicklung der Bioenergie sehen die Experten in der Rohstoffverfügbarkeit und den Rohstoffpreisen wie auch in den gesetzlichen Rahmenbedingungen und den Genehmigungsverfahren. Weitere Hemmfaktoren sind laut den Befragungsergebnissen die unzureichende Förderung oder Finanzierung sowie – in geringerem Umfang – auch die Berichterstattung über Bioenergie. Insgesamt wurde eine Vielzahl von Hemmnissen für die Entwicklung der Bioenergie identifiziert, darunter zahlreiche Gegebenheiten, die nicht nur auf Hessen zutreffen oder die nicht in hessische Kompetenzen fallen. Daher lassen sich die diesbezüglichen Befragungsergebnisse zumindest teilweise in einen bundesdeutschen wie auch gesamteuropäischen Kontext stellen.

Mit Abstand am häufigsten wurden als Hemmfaktoren die unzureichende Verfügbarkeit und die hohen Preise der Rohstoffe für Bioenergie, und dies sowohl aus der Forstwirtschaft als auch aus der Landwirtschaft, angegeben (Tabelle 2). Konkret wurden zudem die kleinteilige Struktur der hessischen Landwirtschaft, der große Anteil von Nebenerwerbsbetrieben, die insgesamt geringe landwirtschaftliche Nutzfläche und die in den Mittelgebirgen ungünstige Topografie genannt. All dies sind agrarstrukturelle Gegebenheiten, die auch in anderen Bundesländern – beispielsweise in Rheinland-Pfalz und in Baden-Württemberg – weiträumig vorherrschen. Die geringen verfügbaren Rohstoffpotenziale einerseits und die starke Nachfrage bei der energetischen wie auch der stofflichen Verwertung der Rohstoffe andererseits führen im Ergebnis laut Einschätzungen der Experten zu hohen Rohstoffpreisen.

Ebenfalls sehr häufig wurde die Einführung der Besteuerung von Biokraftstoffen als Entwicklungshemmnis erwähnt, auch wenn es sich dabei nicht um ein hessenspezifisches Problem handelt. Ähnlich verhält es sich mit gesetzlichen Rahmenbedingungen, die aus Sicht mehrerer Befragten die Entwicklung der Bioenergie behindern. Konkret genannt wurden: Bundesimmissionsschutzgesetz, Forstgesetz, Naturschutzgesetz und Rohstoffentsorgungsverordnungen. Generell konstatieren die Experten eine rechtliche und politische Unsicherheit, welche die Entwicklung der Bioenergie behindert.

Ein weiteres gravierendes Hemmnis für den Bioenergiesektor besteht für zahlreiche Experten in der Genehmigungspraxis. Mehrfach genannt wurden hohe Genehmigungskosten und umfangreiche Auflagen sowie die lange Verfahrensdauer. Aus Sicht der Befragten ist in den Genehmigungsbehörden, zum Beispiel über Biogasanlagen oder auch den Anbau von Energiepflanzen wie Miscanthus, nur geringes Fachwissen vorhanden. Zu den Genehmigungsverfahren wird überwiegend ein Bedarf nach Verfahrensvereinfachung, Bürokratieabbau, Planungssicherheit und Kostensenkung genannt.

Darüber hinaus ist für die Branchenexperten die Beratungsintensivierung von hoher Bedeutung für eine weitere Expansion der Bioenergiebranche. Hier ist insbesondere ein "straffes" Netzwerkmanagement wichtig. Die Bauernverbände und die Vertreter der Forstwirtschaft sollten diesbezüglich in Zukunft verstärkt eingebunden werden.

Unsachliche Diskussionen und eine undifferenzierte, widersprüchliche oder gar negative Berichterstattung in den Medien tragen laut Aussage mehrerer Gesprächspartner außerdem zur Verunsicherung der Akteure und Kunden auf den Bioenergiemärkten bei. Vereinzelt wird von den Experten auch die negative Einstellung in einigen Handwerksverbänden angeführt.

Neben diesen Hemmnissen wurden von einzelnen Befragten die folgenden Probleme genannt:

Die derzeitigen Förderungs- und Finanzierungsbedingungen tragen aus Sicht einiger Experten nicht hinreichend zur Entwicklung des Bioenergiesektors bei. Auch bei Banken sind nach wie vor unzureichende Fachkenntnisse vorhanden, was die Finanzierung von Bioenergieanlagen erschwert. Die Bioenergie-Förderung wurde darüber hinaus von den Befragten nur wenig spezifisch bemängelt.

Die grundsätzlich positive Einschätzung der Entwicklungsaussichten für die Bioenergiebranche wurde mehrheitlich auch von den Experten bestätigt. Begründet wird dies vor allem mit den zu erwartenden langfristigen Preissteigerungen für fossile Brennstoffe. Diese Einschätzung wird sowohl für Holz als auch für Biogas als Energieträger getroffen.

Für Landwirte und Waldbesitzer als Biomasseproduzenten werden im Bereich Bioenergie zusätzliche Einkommensmöglichkeiten gesehen. Von den Experten aus der Landwirtschaft wird jedoch auf die hohen Investitionskosten für Biogasanlagen und das hieraus resultierende unternehmerische Risiko hingewiesen. Dennoch wird sich die Bioenergie laut Experteneinschätzung als landwirtschaftlicher Betriebszweig mittelfristig noch stärker etablieren, wenn sie auch letztlich kein "betriebswirtschaftliches Patentrezept" darstellt. Ein großes Potenzial sehen einige Experten in der Wärmegewinnung aus Stroh und Getreide. Zukunftsträchtige Potenziale für die Stromerzeugung aus Biogas sehen die Befragten insbesondere in großen landwirtschaftlichen Veredelungsbetrieben mit hohem Aufkommen an Festmist und Gülle (Tabelle 2).

Die Branche wird nach Auffassung der Gesprächspartner auch in Zukunft von kleinen und mittleren Unternehmen geprägt sein, wobei die Bedeutung der mittleren Unternehmen zunehmen wird. Die Flächenpotenziale für den Anbau von Energiepflanzen sind hingegen weitgehend ausgeschöpft. Dies gilt insbesondere für die Rohstoffversorgung größerer Biogasanlagen, die ein Einzugsgebiet von über 200 Hektar landwirtschaftlicher Anbaufläche benötigen. Die energetische Nutzung von Bioabfällen sehen die befragten Experten als problematisch an. Wesentliche Gründe hierfür sind die wechselnde Zusammensetzung des Bioabfalls und nicht zuletzt die Geruchsbelästigung. Insgesamt gehen die Gesprächspartner davon aus, dass auch zukünftig nur ein begrenzter Teil des Energiebedarfs aus Bioenergie gedeckt werden kann.

Gemäß den Ergebnissen der schriftlichen Unternehmensbefragung ist die Bioenergiebranche in den hier untersuchten Regionen überwiegend von kleinen und mittleren Unternehmen geprägt, die in unterschiedlichem Maß auf Bioenergie spezialisiert sind. Die Unternehmen aus den Bereichen Landwirtschaft, Energieversorgung und verarbeitendes Gewerbe sind teilweise sowohl nur in einem Teilgeschäftsfeld als auch in vollem Umfang im Bereich Bioenergie tätig. Als Hauptgeschäftsfeld wird Bioenergie jedoch überwiegend nur von kleineren Unternehmen betrieben. Für Unternehmen in Umsatzbereichen über einer Million Euro Jahresumsatz ist der Bereich Bioenergie in zahlreichen Fällen nur ein Teilgeschäftsfeld.

Bedeutende Standortfaktoren für den Bioenergiesektor sind gemäß den Befragungsergebnissen unter anderem die Rohstoffverfügbarkeit, die Verkehrsanbindung wie auch die Nähe zu Lieferanten und Kunden. Im regionalen Vergleich lässt sich feststellen, dass diese Standortfaktoren im wirtschaftlichen Zentralraum einen höheren Stellenwert haben und erheblich günstiger bewertet werden als in den Landesteilen der Zwischenräume und der Peripherräume. Diese Schlussfolgerung ist beispielsweise von Relevanz für raumplanerische Aktivitäten hinsichtlich einer weiteren Expansion der Erneuerbaren Energien und lässt sich unter Umständen auch auf ähnlich strukturierte Wirtschaftsräume übertragen.

Die befragten Unternehmen planen bei ihren Unternehmensstrategien mehrheitlich Investitionen, gehen von steigenden Umsätzen aus und wollen teilweise die Beschäftigtenzahl erhöhen. Die gegenwärtige Situation der Bioenergiebranche schätzt ein bedeutender Teil der Befragten als gut bis sehr ein. Für die Zukunft sieht sogar die Hälfte der Befragten gute bis sehr gute Perspektiven. Wiederum fallen auch die Einschätzungen zur gegenwärtigen Branchensituation und zu den Zukunftsaussichten im wirtschaftsstarken südhessischen Raum besonders positiv aus.

Die Ergebnisse der mündlichen Befragung weisen darauf hin, dass es sich bei der Bioenergiebranche um eine sich verstärkt etablierende Branche handelt, deren Wertschöpfungsketten sich hinsichtlich der Struktur und der intersektoralen Verflechtungen teilweise weiterhin im Aufbau befinden. Auch unterliegt die Branche sowohl im Hinblick auf den technologischen Fortschritt als auch hinsichtlich rechtlicher Rahmenbedingungen dynamischen Entwicklungen. Entscheidende Hemmnisse für die Entwicklung der Bioenergiebranche sehen die Experten in der unzureichenden Rohstoffverfügbarkeit und den unsicheren politischen und gesetzlichen Rahmenbedingungen. Zukunftsträchtige Potenziale für die Stromerzeugung aus Biogas sehen die Befragten vor allem bei großen landwirtschaftlichen Veredelungsbetrieben.

Nach Expertenansicht beeinflussen die nationalen politischen, rechtlichen und steuerlichen Rahmenbedingungen die Entwicklung der Branche entscheidend – in positiver wie auch in negativer Hinsicht. Zu nennen sind hier an erster Stelle die Einspeisevergütung für Strom aus Bioenergie und die Besteuerung von Biodiesel. In jüngerer Zeit war die Branchenentwicklung stark gekoppelt an die Preise für fossile Brennstoffe und für Nahrungsmittel. Maßgebliche Branchenimpulse gehen laut Einschätzungen der Experten insbesondere von politischen Maßnahmen zum Ausbau der erneuerbaren Energien und zum Klimaschutz aus.

Ziel der vorgestellten Untersuchung ist es, räumlich differenzierte Erkenntnisse über die Struktur und die Standortanforderungen des Bioenergiesektors zu gewinnen sowie Anhaltspunkte für die weitere Entwicklung dieses Wirtschaftsbereiches aufzuzeigen. Auf der Grundlage des Cluster-Konzepts gliedert sich die Untersuchung in eine schriftliche Befragung von 560 Bioenergieunternehmen und eine mündliche Befragung über 20 leitfadengestützte Interviews mit Branchenexperten. Die Untersuchungsregionen bilden Südhessen, einer der wirtschaftsstärksten Zentralräume Europas, sowie Mittelhessen, das als typischer Zwischenraum Struktureigenschaften eines Zentralraums wie auch eines Peripherraums aufweist, und Nordhessen, das in weiten Teilen durch die Merkmale eines Peripherraums geprägt ist. Gemäß den Ergebnissen der schriftlichen Unternehmensbefragung ist die Bioenergiebranche überwiegend von kleinen und mittleren Unternehmen geprägt, die in unterschiedlichem Ausmaß auf Bioenergie spezialisiert sind. Bedeutende Standortfaktoren für den Bioenergiesektor sind unter anderem die Rohstoffverfügbarkeit, die Verkehrsanbindung wie auch die Nähe zu Lieferanten und die Nähe zu Kunden. Beispielsweise fällt die Bewertung der Verkehrsanbindung im südhessischen Zentralraum deutlich positiver aus als in den anderen Landesteilen. In Punkto Rohstoffverfügbarkeit liegen der mittelhessische Zwischenraum und der nordhessische Peripherraum jeweils trotz weiträumiger Agrarregionen und Waldgebiete hinter dem Zentralraum.

Die befragten Unternehmen planen mehrheitlich Investitionen, gehen von steigenden Umsätzen aus und wollen teilweise die Beschäftigtenzahl erhöhen. Die gegenwärtige Situation der Bioenergiebranche bewertet ein bedeutender Teil der Befragten mit gut bis sehr gut. Für die Zukunft sieht sogar die Hälfte der Befragten gute bis sehr gute Perspektiven. Besonders optimistisch zeigen sich die Bioenergieunternehmen mit Standorten im Zentralraum.

Die Ergebnisse der mündlichen Befragung weisen darauf hin, dass sich die Wertschöpfungsketten der Bioenergiebranche nach wie vor im Aufbau befinden. Entscheidende Hemmnisse für die Entwicklung der Bioenergiebranche sehen die Experten in der unzureichenden Verfügbarkeit der Rohstoffe wie auch den unsicheren politischen und gesetzlichen Rahmenbedingungen.

This study aims at gaining insight into the bio-energy industry’s structure and location requirements in different regions. Moreover, an indication is to be given as to the further development of this economic sector. Based on the cluster concept the study is broken down into a written survey of 560 bio-energy companies and 20 interviews with industry experts based on interview guidelines. The regions surveyed are Southern Hessen, one of the most powerful economic regions in Central Europe; Central Hessen, located between the northern and southern part of the federal state and thus featuring a structure typical for both a central and peripheral region; and Northern Hessen, largely showing traits of a peripheral region. The results of the written company survey show that the bio-energy sector mainly consists of small and medium-sized enterprises specialised in bio-energy to varying degrees. Important factors for a bio-energy production site are availability of raw materials, a good transport infrastructure, and proximity to suppliers and customers. Transport infrastructure, for example, is rated much better in the central region of Southern Hessen than in other areas of the federal state. As for the availability of raw materials Central Hessen and the peripheral region of Northern Hessen, regardless of their large agricultural regions and forest areas, lag behind the state’s central region.

Most of the companies surveyed plan investments, expect growing sales figures, and some of them intend to increase their number of staff. A significant proportion of industry players rate the situation of the bio-energy sector as 'good' or 'very good'. An impressive half of those surveyed think prospects for the future are 'good' or 'very good'. Bio-energy companies located in Central Hessen are especially optimistic.

The interview results suggest that the value chain in the bio-energy industry is still in the process of being set up. Experts consider insufficient availability of raw materials and an uncertain political and regulatory framework as major obstacles to the bio-energy sector’s development.

L’objectif de cette étude consiste à obtenir des connaissances différenciées dans l’espace sur la structure et les exigences des sites dans le secteur bioénergétique et à déterminer les repères permettant de poursuivre l’expansion de ce secteur économique. Sur la base du concept de cluster, l’étude s’articule autour d’un sondage écrit réalisé auprès de 560 entreprises de bioénergie et d’un sondage oral avec 20 entretiens centrés sur le fil conducteur et menés avec des experts du secteur. L’étude a été réalisée dans les régions de la Hesse du sud, l’un des territoires centraux le plus puissant économiquement en Europe, de la Hesse centrale, territoire intermédiaire en soi, qui présente les structures d’un territoire central mais aussi périphérique, et de la Hesse du nord qui présente en grande partie les critères d’un territoire périphérique. Conformément aux résultats du sondage écrit réalisé auprès des entreprises, le secteur bioénergétique est largement dominé par les petites et moyennes entreprises, spécialisées, en proportions diverses, dans la bioénergie. Dans le secteur bioénergétique, le site doit répondre aux exigences fondamentales en matière de disponibilité des matières premières, d’accès au réseau routier et de proximité des fournisseurs et des clients. Par exemple, l’évaluation de l’accès au réseau routier est nettement plus positive dans le territoire central de la Hesse du sud que dans les autres régions du land. S’agissant de la disponibilité des matières premières, le territoire intermédiaire de la Hesse centrale et le territoire périphérique de la Hesse du nord se placent derrière le territoire central, malgré de vastes régions agricoles et de vastes zones forestières.

La majorité des entreprises interrogées prévoient de réaliser des investissements, comptent sur une croissance du chiffre d’affaires et veulent en partie augmenter le nombre d’employés. Un grand nombre des personnes interrogées considèrent la situation actuelle du secteur bioénergétique comme bonne à très bonne. La moitié des personnes interrogées voient même de bonnes voire très bonnes perspectives pour l’avenir. Les entreprises de bioénergie implantées sur le territoire central se sont révélées particulièrement optimistes.

Les résultats du sondage oral révèlent que les chaînes de valeur du secteur bioénergétique en sont encore à leurs prémisses. Les experts voient dans l’insuffisante disponibilité des matières premières et dans les conditions cadres politiques et légales incertaines les obstacles majeurs à l’essor du secteur bioénergétique.

Die Autoren bedanken sich beim Hessischen Ministerium für Umwelt, Energie, Landwirtschaft und Verbraucherschutz für die finanzielle Unterstützung der Forschungsarbeiten.

PD Dr. Johannes Harsche (Corresponding Author), Birgit Imelli, Dr. Kerstin Jaensch,

HA Hessen Agentur GmbH Wiesbaden, Abteilung Wirtschaftsforschung und Landesentwicklung,

Konradinerallee 9, 65189 Wiesbaden,

Telefon: 0611 95017-8933; Fax: 0611 95017-58933; E-Mail: johannes.harsche@hessen-agentur.de