Von Florian Kiesel, Andreas Fausel, Dirk Schiereck, Darmstadt

Bis zum Jahr 2050 werden etwa 9,2 Milliarden Menschen die Erde bevölkern (26). In Asien steigt in der mittleren Einkommensschicht die Nachfrage nach Fleischprodukten und erhöht dadurch den Bedarf an Agrarrohstoffen für Tierfutter. Hinzu kommen Megatrends wie die globale Klimaveränderung und eine zunehmende Urbanisierung, wodurch notwendiges Ackerland immer weniger zur Verfügung steht. Es werden mehr Lebensmittel benötigt, produziert auf einer schrumpfenden Fläche. (Temporäre und regionale) Verknappungen sind fast unvermeidbar, und einen vorläufigen Höhepunkt erreichte die Verknappung von Lebensmitteln mit der Nahrungsmittelpreiskrise von 2007 und 2008 (41).

Einhergehend mit der Verknappung von Lebensmitteln finden sich die größten Wachstumspotentiale für die Agrarindustrie außerhalb der bisherigen Industrienationen. Für Unternehmen aus diesen Industrienationen bieten sich Expansions- und Wachstumsmöglichkeiten daher meist nur, wenn sie Geschäftsaktivitäten ausweiten und auf internationaler Ebene agieren. Die Übernahme von Unternehmen stellt eine schnelle Möglichkeit dar, die Geschäftstätigkeiten zu erweitern und sich neuen Kundengruppen anzunähern. Es blieb bislang allerdings ungeklärt, wie sich diese Unternehmensübernahmen auf den Wert der beteiligten Unternehmen auswirken, und damit auch, ob die neuen industriellen Strukturen finanzwirtschaftlich stabil erscheinen. Der Werteffekt bei Zusammenschlüssen von Unternehmen wird in der Literatur kontrovers diskutiert (35; 10). Synergien, Skalenerträge, Diversifikation und der Ausbau der Marktmacht werden positiv erwähnt. Dem stehen persönliche Motive des Managements, der mögliche Verlust der Kernkompetenz und ein überteuerter Kaufpreis als negative Merkmale gegenüber (35).

Ziel dieser Studie ist die Analyse von kapitalmarktorientierten Werteffekten bei Unternehmensübernahmen und -zusammenschlüssen (Mergers & Acquisitions; M&A) in der Agrarindustrie. Es werden dazu Transaktionen und die entstandenen Werteffekte untersucht, die sich durch die Ankündigung der M&A-Transaktion für die Eigentümer der Unternehmen ergeben. Ein besonderer Schwerpunkt liegt auf länderübergreifenden Transaktionen und Wertdeterminanten, die einen möglichen Werteffekt erklären. Die zu erwartenden Effekte sind zunächst unklar, denn die Agrarindustrie weist besondere Entwicklungen auf, die den Erfolg von M&A-Transaktionen nachhaltig beeinflussen können: Einerseits hat die Marktkonzentration der Agrarindustrie in den letzten beiden Dekaden stark zugenommen, andererseits wurde im Zuge der Globalisierung des Sektors eine Vielzahl an grenzüberschreitenden Transaktionen getätigt. Länderüberschreitende Transaktionen sind bislang in vielen Industrien üblich und bieten dort keine besonderen Schwierigkeiten zum Know-How Transfer (10). Die Struktur der Agrarindustrie weist jedoch andere Rahmenbedingungen auf.

Die expansive Nachfragesteigerung ist in keinem anderen Industriezweig so sehr zu beobachten. Die Produkte stellen unverzichtbare Güter dar, die nicht durch andere Produkte substituiert werden können. Lokal agierende Unternehmen werden gezwungen, in neue Technologien zu investieren und auf eine industrielle Produktion umzusteigen. Neben der gestiegenen Vernetzung in der Industrie und der dadurch entstandenen Komplexität in der Zuliefererkette ist ein erhöhter Kapitalbedarf notwendig geworden. Der hohe finanzielle Bedarf ist in Entwicklungsländern kaum von nationalen Banken zu bewältigen, jedoch notwendig, um diese Länder mit landwirtschaftlichen Gütern zu versorgen. Hinzu kommen die begrenzten Ressourcen zur landwirtschaftlichen Produktion. Ackerflächen und Wasser zur Bewässerung stehen nur in bestimmten Teilen der Welt ausreichend zur Verfügung. Um eine Abwanderung finanzieller Ressourcen in andere Länder zu verhindern, wird die Agrarwirtschaft in besonderer Weise geschützt. M&A-Transaktionen können dafür sorgen, dass die zur Verfügung stehenden Produktionsfelder besser genutzt werden und dadurch der starken Nachfrage an landwirtschaftlichen Erzeugnissen nachgekommen werden kann. Unternehmen können Skaleneffekte erreichen und sowohl die eigenen als auch die ausländischen Kunden bedienen.

Die weitere Analyse beruht auf folgender Struktur: Zunächst definiert Kapitel 2 die Agrarindustrie und fasst die Entwicklung der Industrie zusammen. Kapitel 3 gibt einen Überblick zum Stand der Literatur und leitet darauf aufbauend die Leitfragen für unsere Auswertungen ab. Anschließend wird die empirische Untersuchung erläutert. In Kapitel 5 werden die Ergebnisse dargestellt, bevor Kapitel 6 mit einem zusammenfassenden Fazit die Studie abschließt.

Bei der Suche nach einer geeigneten Definition für die Agrarindustrie wird bewusst ein hohes Gewicht auf den Kapitalmarkt gelegt. Um den branchenspezifischen M&A-Erfolg, welcher über die jeweilige Kapitalmarktreaktion bestimmt wird, identifizieren zu können, ist ein möglichst einheitliches Verständnis von der Agrarindustrie notwendig. In Fachzeitschriften zur Agrarindustrie wird regelmäßig der Begriff "Agribusiness" verwendet. DAVIS und GOLDBERG (15, S. 2) entwickeln und definieren den Begriff "Agribusiness " als "[…] the sum total of all operations involved in the manufacture and distribution of farm supplies; production operations on the farm; and the storage, processing, and distribution of farm commodities and items made from them. Thus, agribusiness essentially encompasses today the functions which the term agriculture denoted 150 years ago". Dieser Begriff stieß auf eine breite Akzeptanz, sodass er bereits zwei Jahre später in über vierzig Publikationen übernommen wurde und heute fester Bestandteil der wissenschaftlichen Terminologie ist (30).

Die verschiedenen Teilbereiche des Agribusiness weisen sehr unterschiedliche Charateristika auf und bedürfen einer differenzierten Analyse. Dies zeigt sich etwa am Renditekorrelationskoeffizient von 0,44 zwischen dem S&P Global Agribusiness- und dem MSCI World Food Products-Index in den Jahren 2009 bis 2012. Im Vergleich dazu beträgt der Korrelationskoeffizient von S&P Global Agribusiness und dem Fond DWS Global Agribusiness 0,73. Die niedrigen Korrelationskoeffizienten verdeutlichen, dass die Aktienbörsen und Kapitalmarktteilnehmer zum Beispiel zwischen den Segmenten Nahrungsmittelindustrie und Agrarindustrie differenzieren.

Das heterogene Begriffsverständnis erfordert eine Betrachtung der Subsektoren des Agrarmarktes, bei der auch der Konsolidierungsgrad in den verschiedenen Branchen bedeutsam erscheint. Für die Berechnung der Marktkonzentration kann der Herfindahl-Index (HH) für die einzelnen Sektoren der Agrarindustrien herangezogen werden (29; 27). Als weitere Messgröße für die Marktkonzentration wird zudem das k-Concentration-Ratio Ck herangezogen (39). Es ist definiert als der gemeinsame Marktanteil der k größten Unternehmen.

| Tabelle 1: Marktkonzentration von verschiedenen Agrarindustrie-Sektoren | ||||

|---|---|---|---|---|

| Sektor | Jahr | Herfindahl- Index | Concentration- Ratio C4 | Concentration- Ratio C8 |

| Futtermittel- industrie | 1994 2009 | n.a. n.a. 38,23 | n.a. | n.a. |

| Tierzucht | 1994 2009 | n.a. | n.a. | n.a. |

| Tierarznei | 1994 2006 | 510 | 32,4 | 57,4 |

| Saatgut | 1994 2009 | 171 | 21,1 | 29 |

| Düngemittel | 1994 2009 | n.a. | n.a. | n.a. |

| Pestizide | 1994 2009 | 398 | 28,5 | 50,1 |

| Landmaschinen | 1994 2009 | 264 | 28,1 | 40,9 |

Quelle: Daten basieren auf eigenen Berechnungen (23 und 8)

Die Agrarindustrie wird für diese Analyse in acht Industrien untergliedert: Futtermittelindustrie, Tierzucht, Tierarznei, Saatgut, Düngemittel, Pestizide, Handel und Landmaschinen. In den vergangenen 20 Jahren ist die Konsolidierung der Agrarindustrie stark vorangeschritten. Vor allem auf den Märkten für Güter der vorgelagerten Wertschöpfungsstufe kann eine starke Zunahme der Marktkonzentration verzeichnet werden. Tabelle 1 zeigt die Entwicklung der Marktkonzentration über den Zeitraum von 1994 bis 2009 für verschiedene Agrarsektoren. Mit Ausnahme der Futter- und Düngemittelindustrie wurde 2009 in den dargestellten Industriezweigen über 50 Prozent des globalen Umsatzes von den jeweils vier größten Konzernen generiert.

Es existieren bereits zahlreiche Studien, die sich mit Werteffekten bei M&A-Transaktionen auseinandersetzen. Eine Übersicht von 130 Studien zu Werteffekten bei M&A-Transaktionen hat BRUNER (10) zusammengefasst. Eindeutige Werteffekte auf das Käuferunternehmen existieren nicht. ASQUITH et al. (2), MULHERIN und BOONE (36) sowie ECKBO und THORBURN (18) haben in ihren Studien signifikant positive Renditen bei Käuferunternehmen ermittelt. FRANKS et al. (21) haben bei Käuferunternehmen keine signifikanten Renditen feststellen können. Signifikant negative Renditen für das Käuferunternehmen identifizieren AGRAWAL et al. (1).

Im Gegensatz zu den Werteffekten für das Käuferunternehmen ist die Literatur bei den Werteffekten für das Ziel-Unternehmen weitestgehend konsistent. MULHERIN und BOONE (36) ermitteln für einen Datensatz von 4.300 US-Transaktionen signifikant positive Renditen in Höhe von 21,2 Prozent bei den Ziel-Unternehmen. BECKER-BLEASE et al. (4), BERRY (7) und BARTUNEK et al. (3) können ebenfalls hohe positive Renditen nachweisen. Die bei BRUNER (10) untersuchten 21 Studien dokumentieren alle signifikant positive abnormale Renditen für das Ziel-Unternehmen. Die Werteffekte für das neu formatierte Verbundunternehmen sind im Durchschnitt ebenfalls positiv, wodurch M&A-Transaktionen einen wohlfahrtssteigernden Charakter aufweisen.

Die Motive für eine Übernahme von Unternehmen sind individuell und vielfältig (35). Nach SETH et al. (37) sind die Motive der Schlüssel zum Verständnis des M&A-Erfolgs. Zu berücksichtigen bleibt jedoch, dass eine Transaktion meist nicht aus einem einzelnen Motiv, sondern aus einem Zusammenspiel unterschiedlicher Motive hervor geht. Eine Vielzahl von Übernahmemotiven führen TRAUTWEIN (42), BERKOVITCH und NARAYANAN (6) sowie CALIPHA et al. (11) an.

In der finanzwirtschaftlichen Literatur finden industriespezifische Studien im Kontext von Übernahmen immer größeren Anklang. Übernahmen sind häufig stark durch die jeweilige Industrie geprägt und Werteffekte können je nach Branche variieren. MENTZ und SCHIERECK (34) ermitteln Werteffekte von M&A-Transaktionen bei Automobilzulieferern, BERRY (7) bei Energieversorgern, CUMMINS und WEISS (13) und BEITEL et al. (5) im Finanzsektor. GROSS und LINDSTÄDT (25) vergleichen zudem die Automobil-, Medien-, Telekommunikations-, Finanz- und Pharmabranche miteinander. HERGER et al. (28) untersuchen die Auswirkungen von Direktinvestitionen bei M&A-Transaktionen in der Lebensmittelindustrie. In diesem Datensatz sind lediglich drei Prozent aller Transaktionen landwirtschaftliche Produzenten von Nahrungsmitteln.

Mit der Hilfe von industriespezifischen Untersuchungen wird versucht, die inkonsistenten Ergebnisse vorheriger industrieübergreifender Studien zu verstehen. Vor dem Hintergrund der hohen Relevanz von industriespezifischen Studien wird im Folgenden die Agrarindustrie empirisch untersucht. Für die Agrarindustrie sind keine Untersuchungen bekannt, sodass hier das Ziel verfolgt wird, eine Lücke zu schließen.

In der Studie werden Aktienkursreaktionen auf die Ankündigung von M&A-Transaktionen in der Agrarindustrie untersucht. Als Untersuchungsgegenstand werden Wertveränderungen für Anteilseigner ermittelt. Die Wertveränderungen werden als abnormale Renditen bezeichnet. Eine Konsolidierung in diesem Kontext ist die Zunahme der Marktkonzentration, welche aus Akquisitionen und Fusionen, dem Wachstum der führenden Agrarunternehmen oder dem Rückzug schwächerer Konkurrenten resultiert. Damit fallen Akquisitionen und Fusionen innerhalb eines Mutterkonzerns oder einer Holding selbst nicht unter den Untersuchungsgegenstand der Konsolidierung. Die Vorgehensweise folgt einer Ereignisstudienmethodik nach FAMA et al. (20).

Um nun den Effekt einer Unternehmensübernahme von den Reaktionen am Aktienmarkt zu trennen, die zu erwarten gewesen wären, wenn diese Transaktion nicht stattgefunden hätte, werden zunächst allgemeine Zusammenhänge zwischen den Aktien der jeweils durch M&A betroffenen Unternehmen und dem Gesamtmarktindex basierend auf dem Marktmodell von SHARPE (38) erfasst. Dem Modell wird die Annahme zugrunde gelegt, dass die Rendite einer Aktie in einem linearen Zusammenhang mit dem Gesamtmarkt (Marktportfolio) steht:

Ri,t = αi + βi ∙ Rm,t + εi,t

Die Parameter αi und βi werden über den Zeitraum einer Schätzperiode mit dem Kleinste-Quadrate-Schätzer bestimmt. Der Störterm εi,t hat annahmegemäß einen Erwartungswert von Null. Die erwartete Rendite E(Ri,t) ergibt sich so aus:

E(Ri,t) = αi + βi ∙ Rm,t

Um die abnormale Rendite ARi,t einer Aktie i zum Ereigniszeitpunkt t zu ermitteln, werden die tatsächlich beobachteten Aktienkursrenditen von den geschätzten Effekten mittels Differenz zwischen der beobachteten Rendite Ri,t und der erwarteten Rendite E(Ri,t) bereinigt:

ARi,t = Ri,t - E(Ri,t)

Die durchschnittliche abnormale Rendite AARt der Periode t über n TRansaktionen gibt das arithmetische Mittel der abnormalen Renditen aller M&A-Transaktionen an:

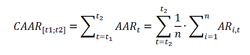

Um die Kursbewegungen, die schon vor der M&A-Transaktion (zum Beispiel durch Gerüchte oder Erwartungen) auftreten, ebenfalls zu berücksichtigen, wird ein Ereignisfenster um den Ankündigungstag definiert. Die kumulierte durchschnittliche abnormale Rendite CAAR[t1;t2] über das Ereignisfenster [t1;t2] ergibt sich aus der Summe aller durchschnittlichen abnormalen Renditen der Tage, die innerhalb dieser Ereignisperiode liegen:

Die Gesamtlänge des Ereignisfensters beträgt 21 Handelstage, beginnend zehn Handelstage vor dem Ereignistag und endend zehn Handelstage nach dem Ereignis. Zudem werden Subintervalle zur weiteren Untersuchung hinzugefügt. Die Schätzperiode umfasst 200 Handelstage, die unmittelbar vor der Ereignisperiode liegen. Es werden sowohl die Anforderungen bezüglich der linearen Regression, als auch die Signifikanz der abnormalen Renditen geprüft. Zur Analyse wird die Teststatistik (BMP) von BOEHMER et al. (9) verwendet. Unterschiede bezüglich der CAAR-Differenz von zwei Subsamples werden mittels eines t-Tests überprüft.

Der Erklärungsgehalt der einzelnen Variablen wird abschließend mit einem multiplen Regressionsmodell bewertet, um die Abhängigkeit der individuellen abnormalen Renditen von Unternehmenscharakteristika zu überprüfen. Die Ergebnisse der Ereignisstudie bilden die abhängige Variable, die durch eine bestimmte Anzahl von charakterisierenden, unabhängigen Variablen erklärt werden soll (31).

Als Wertdeterminanten werden acht Dummyvariablen definiert, um die Transaktion dem Sektor des Käuferunternehmens zuzuordnen. Die Variablen Futtermittel, Saatgut, Tierarznei, Pestizide, Düngemittel, Handel, Landmaschinen und Forstwirtschaft repräsentieren jeweils den entsprechenden Sektor, wenn sie mit eins belegt sind. Sind alle acht Variablen mit null belegt, dann ist die Transaktion einem anderen, weniger relevanten Sektor zuzuordnen. Hinzugenommen werden die untersuchten Determinanten der Teilstichproben: Transaktionsvolumen, Internationalität der Transaktion, Entwicklungsstufe des Ziellandes, Sprachunterschiede und die Marktkonzentration der Branche. Die gewählten Wertdeterminanten sind bis auf die Marktkonzentration Kennzahlen der Transaktion selbst. Für einen vollständigen multivariaten Ansatz werden zudem Unternehmenskennzahlen, die Dummyvariable Börsennotierung, die Dummyvariable Horizontal, falls die Unternehmen auf der gleichen Wertschöpfungsstufe arbeiten, die räumliche Distanz der beteiligten Länder zueinander und die Bezahlmethode der Transaktion hinzugenommen. Als Unternehmenskennzahlen werden der Tobin‘s Q, das Verhältnis Markt- zu Buchwert, das Verhältnis immaterielle Vermögensgegenstände zu Total-Assets, das Verhältnis Cash zu Total-Assets, sowie der Verschuldungsgrad des betrachteten Unternehmens zur Regression ergänzt.

Neben den Annahmen des univariaten Regressionsmodells unterstellt das multiple Regressionsmodell, dass die Regressoren nicht voneinander linear abhängig sind und somit keine Multikollinearität vorliegt. In der multivariaten Analyse werden sechs unterschiedliche Modelle getestet, die frei von Autokorrelation oder Multikollinearität sind. Zur Prüfung der Annahme, dass keine Autokorrelation vorliegt, wird der Test nach DURBIN und WATSON (16) angewendet. Die Prämisse, dass keine Multikollinearität auftritt, wird durch den "Variance Inflation Factor" geprüft (32). Zur Bestimmung der Güte der Regression wird auf den F-Test und das Bestimmtheitsmaß zurückgegriffen. Das Signifikanzniveau der Regressionskoeffizienten wird im Rahmen des t-Tests ermittelt.

Datenquelle ist die Datenbank von Thomson ONE Banker und Datastream mit einem Datensatz von 295 M&A-Ankündigungen. In dieser Untersuchung fließen alle abgeschlossenen M&A-Transaktionen mit einem Transaktionsvolumen von mindestens 50 Millionen US-Dollar ein, die zwischen dem 1. Januar 1994 und dem 1. Januar 2013 angekündigt wurden. Käuferunternehmen sind Unternehmen der Agrarbranche. Die Zugehörigkeit zur Agrarindustrie wird per SIC-Code definiert. Zusätzlich wurden M&A-Transaktionen von Konglomerate-Käuferunternehmen berücksichtigt, die nicht aus der Agrarindustrie stammen, insofern das Ziel-Unternehmen einen SIC-Code aus der Agrarindustrie aufweist. Aktienkurse müssen mindestens 220 Tage vor der Ankündigung und 20 Tage nach der Ankündigung verfügbar sein. Den folgenden Berechnungen wird der MSCI World als Marktportfolio zugrunde gelegt.

In Tabelle 2 sind die Ergebnisse der Ereignisstudie zusammengefasst. In den Hauptspalten zwei bis vier sind die Ergebnisse für Käufer-, Ziel- und Verbundunternehmen abgebildet. Diese Hauptspalten enthalten die CAAR für verschiedene Ereignisfenster und die korrespondierende Teststatistik BMP nach BOEHMER et al. (9).

Tabelle 2: Ergebnisse der Ereignisstudie

Quelle: eigene Darstellung

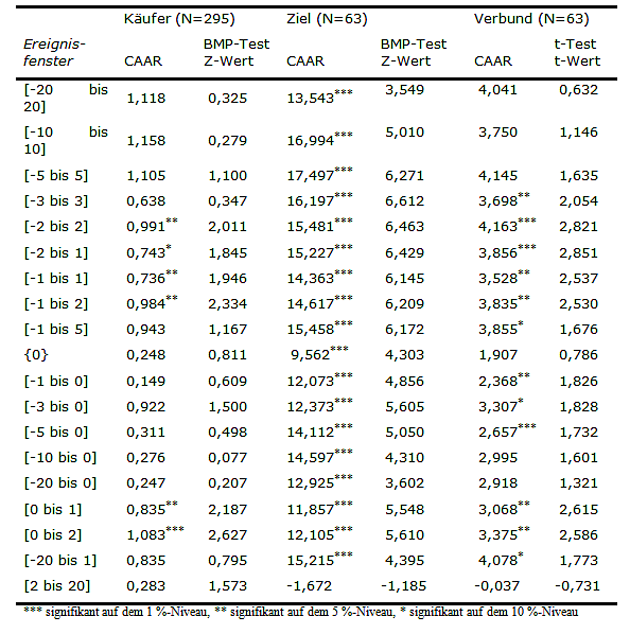

Abbildung 1 stellt den Verlauf der CAAR für das Ereignisfenster [-20; 20] grafisch dar. Die Abbildung zeigt einen positiven Verlauf der Wertentwicklung für Käufer-, Ziel-, und für Verbundunternehmen. Mit Ausnahme der Nachperiode [2; 20] weisen alle Ereignisfenster positive Werte auf. Der größte Anteil des Werteffekts wird am Ankündigungstag selbst realisiert. Es ergeben sich für das Ereignisfenster [-20; 1] bei allen drei Unternehmensarten positive abnormale Renditen. Zudem sind die CAAR der Ziel- und Verbundunternehmen für dieses Ereignisfenster mindestens auf einem Fünf-Prozentniveau signifikant. Die Anteilseigner eines Käuferunternehmens der Agrarindustrie profitieren also im Durchschnitt von einer M&A-Transaktion.

Die ermittelten CAAR des Ziel-Unternehmens sind konsistent mit Ergebnissen aus vorherigen Untersuchungen (4; 7; 3). Bei 18 von 19 Ereignisfenstern ergeben sich für die Agrarindustrie signifikant hohe positive abnormale Renditen. Für die vollständige Ereignisperiode [-20; 20] werden abnormale Renditen in Höhe von 13,54 Prozent auf einem Signifikanzniveau von einem Prozent ermittelt. Kurzfristig ergeben sich hoch signifikant abnormale Renditen von bis zu 17,5 Prozent. Die Ergebnisse für das Verbundunternehmen zeigen ebenfalls positive CAAR. Für zwölf verschiedene Ereignisfenster können Signifikanzen nachgewiesen werden.

Abbildung 1: Verlauf der kumulierten durchschnittlichen abnormalen Renditen

Quelle: eigene Darstellung

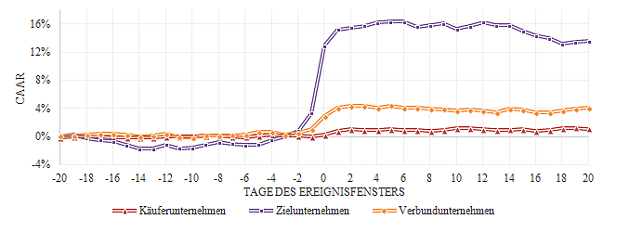

Die Ereignisstudie zeigt, dass M&A-Transaktionen wertgenerierend für Käufer-, Ziel- und Verbundunternehmen sind. Um den Werteffekt für das Käuferunternehmen erklären zu können, werden mehrere Teilstichproben erstellt und miteinander verglichen. Es werden zunächst die Teilstichproben anhand des Transaktionsvolumens gewählt. Im Anschluss daran werden weitere Teilstichproben gebildet, um die Wirkung der Internationalität von Transaktionen, den Einfluss der Marktkonzentration und die Auswirkungen für Branchenwettbewerber zu untersuchen.

Tabelle 3 zeigt, dass Transaktionen über eine Milliarde US-Dollar einen signifikant negativen Werteffekt für kurze Zeitfenster haben. Transaktionen mit einem Volumen unter einer Milliarde US-Dollar rufen einen signifikant positiven Werteffekt hervor. Ein Vergleich der beiden Stichproben zeigt, dass sie nahe um den Ereignistag und am eigentlichen Ereignistag signifikant verschieden sind. Für kleinere Transaktionen fallen in diesem Zeitraum die Werteffekte um durchschnittlich 3,16 Prozent größer aus.

Tabelle 3: Einfluss des Transaktionsvolumens

Quelle: eigene Darstellung

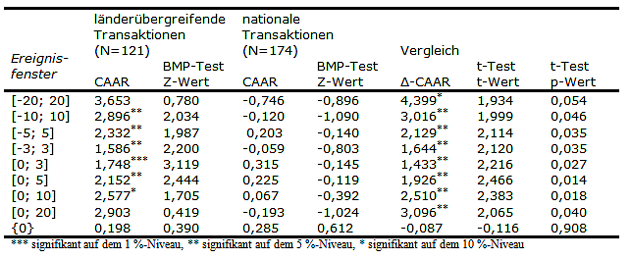

Tabelle 4 zeigt den Unterschied zwischen länderübergreifenden und nationalen Transaktionen. Länderübergreifende Transaktionen weisen signifikant positive abnormale Renditen auf, die CAAR von nationalen Transaktionen sind nicht signifikant von Null verschieden. Demnach haben länderübergreifende Transaktionen einen wertgenerierenden Effekt, wohingegen nationale Übernahmen keine signifikanten Kapitalmarktreaktionen auslösen. Die Unterschiede der CAAR in den beiden Teilstichproben können auf einem Signifikanzniveau von fünf Prozent bestätigt werden. Die durchschnittlichen Unterschiede zwischen länderübergreifenden und nationalen M&A-Transaktionen betragen für den gesamten Betrachtungszeitraum 4,4 Prozent.

Tabelle 4: Einfluss von internationalen Transaktionen

Quelle: eigene Darstellung

Tabelle 5 zeigt, inwieweit der M&A-Erfolg von länderübergreifenden Transaktionen mit der Entwicklungsstufe des Ziel-Landes zusammenhängt. Ob ein Land weniger entwickelt ist, wird in dieser Untersuchung auf Basis des realen Bruttoinlandsproduktes (BIP) approximiert. Das BIP wird zum Basisjahr 2012 in USD gemessen. Für die M&A-Transaktion wird danach differenziert, ob das Land des Käufers zum Zeitpunkt der Ankündigung über ein um mindestens 10.000 US-Dollar höheres BIP pro Kopf als das Land des Ziel-Unternehmens verfügt. Zudem soll das BIP des Landes, aus dem das Ziel-Unternehmen stammt, maximal 25.000 US-Dollar betragen. Kurzfristig sind signifikante Unterschiede erkennbar. Die abnormalen Renditen sind höher, wenn das Ziel-Unternehmen aus einem Land mit niedrigerer Entwicklungsstufe stammt. Die Ergebnisse zeigen, dass amerikanische, europäische und japanische Konzerne vor allem im lateinamerikanischen und im südostasiatischen Raum ihren Einfluss durch länderübergreifende Transaktionen erhöhen.

Tabelle 5: Einfluss des Ziel-Landes aus der Sicht des Käuferunternehmens

Quelle: eigene Darstellung

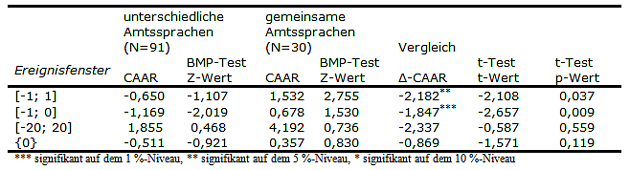

Stimmt mindestens eine Amtssprache des Landes des Käuferunternehmens mit der Amtssprache des Landes vom Ziel-Unternehmen überein, dann wird davon ausgegangen, dass keine sprachlichen Differenzen vorliegen. Tabelle 6 kann entnommen werden, dass Sprachunterschiede bei globalen Transkationen einen Einfluss auf den M&A-Erfolg ausüben. Für das Ereignisfenster [-1; 0] sind hoch signifikante Unterschiede festzustellen. Dies stimmt mit den Ergebnissen von DATTA und PUIA (14) überein, die signifikant negative Effekte durch Sprach- und Kulturunterschiede identifizieren. Sprachbarrieren erhöhen die Integrationskosten.

Tabelle 6: Einfluss der Sprache aus Sicht des Käuferunternehmens

Quelle: eigene Darstellung

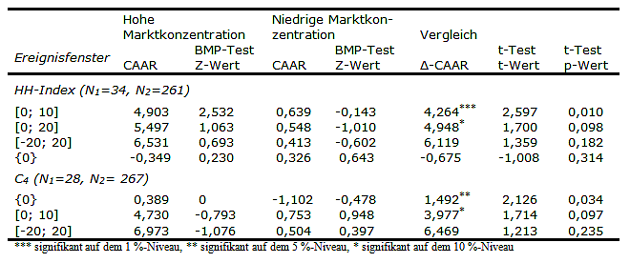

Es wird ein Zusammenhang zwischen der Marktkonzentration und den abnormalen Renditen überprüft. Erwartungsgemäß generieren M&A-Transaktionen auf Märkten mit hoher Marktkonzentration einen positiveren Werteffekt (12; 17). Herrscht eine hohe Marktkonzentration (HH-Index größer als 800), dann ergeben sich für große Ereignisfenster hohe positive abnormale Renditen. Die Ergebnisse sind in Tabelle 7 dargestellt. Für das Fenster [0; 20] konnten positive CAAR-Differenzen in Höhe von 4,95 Prozent auf einem Signifikanzniveau von zehn Prozent ermittelt werden. Als weiteres Konzentrationsmaß wurde zudem der C4-Wert untersucht. Erwartungsgemäß ergeben sich höhere CAAR, wenn der C4-Wert größer als 50 Prozent ist. Signifikante Differenzen aufgrund der Marktkonzentration werden in den Fenstern {0} und [0; 10] ermittelt. Die CAAR-Differenzen betragen 1,49 und 3,98 Prozent.

Tabelle 7: Einfluss der Marktkonzentration

Quelle: eigene Darstellung

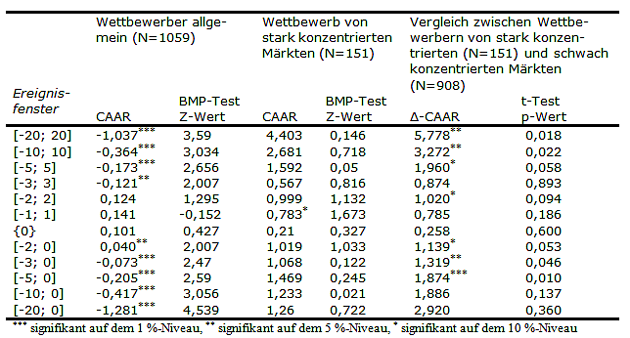

Neben den beteiligten Unternehmen werden abschließend die Kursentwicklungen der größten Branchenwettbewerber analysiert. Wettbewerber verlieren im Allgemeinen signifikant an Wert bei einer M&A-Transaktion, insbesondere in wenig konzentrierten Märkten. Transaktionen in bereits stark konsolidierten Märkten verbessern nicht nur den Wert der Käuferunternehmen sondern auch der Wettbewerber. Die signifikant positive Kursreaktion im Fenster [-1; 1] von Wettbewerbern, die auf einem Markt tätig sind und bei dem der HH-Index größer als 800 ist, lässt vermuten, dass in diesen Fällen die M&A-Transaktion zu einer Reduktion der Wettbewerbsintensität geführt hat. Bestärkt wird diese Vermutung durch den Vergleich der CAAR zwischen Wettbewerbern von stark konzentrierten Märkten und Wettbewerbern von schwach konzentrierten Märkten. Wettbewerber reagieren in konzentrierten Märkten signifikant stärker positiv auf eine M&A-Ankündigung.

Tabelle 8: Einfluss der Branchenwettbewerber

Quelle: eigene Darstellung

Der Erklärungsgehalt der einzelnen Variablen wird durch eine multivariate Analyse (Tabelle auf Anfrage bei den Autoren erhältlich) abschließend bewertet. Die multivariate Regression wurde in mehreren Modellen getestet, wovon sechs dargestellt sind. Alle Modelle sind auf ein langes Ereignisfenster mit [-20; 20], ein kurzzeitiges Ereignisfenster ([-1; 0]) und ein mittleres Ereignisfenster von [-3; 3] getestet worden. Das korrigierte R-Quadrat als Maß für den erklärenden Anteil der Modellparameter zwischen 0,122 und 0,156 für das mittlere Ereignisfenster und zwischen 0,079 und 0,124 für das kurze Fenster zeigen, dass die Modelle gut spezifiziert sind.

In den getesteten Modellen kann gezeigt werden, dass ein höheres Transaktionsvolumen sich signifikant negativ auf den Wert des Käuferunternehmens auswirkt. Das Transaktionsvolumen hat in sechs Modellen und innerhalb unterschiedlicher Ereignisfenster einen signifikanten Einfluss auf den Unternehmenswert. Negative Werteffekte lassen sich durch höhere Integrationskosten und einen Risikozuschlag aufgrund des unsicheren Synergiepotenzials erklären. Einen hochsignifikanten Einfluss auf den Wert der Transaktion hat für das Ereignisfenster [-3; 3] in allen multivariaten Modellen das Verhältnis der immateriellen Vermögensgegenstände zu Total-Assets. Erwartungsgemäß beeinflusst die Kennzahl den Werteffekt einer M&A-Transaktion positiv. Dies bestätigt die Vermutung, dass Patente und F&E einen wettbewerbsrelevanten Faktor in der Agrarindustrie darstellen.

Die Variablen Futtermittel, Saatgut, Tierarznei, Düngemittel und Landmaschinen haben in unterschiedlichen Modellen einen signifikant positiven Effekt auf die CAAR. Für die Variablen Pestizide, Forst und Handel können hingegen keine Signifikanzen festgestellt werden. Für länderübergreifende Transaktionen können die vorherigen Ergebnisse in Modell 6 auf einem Signifikanzniveau von fünf Prozent bestätigt werden. Länderübergreifende Transaktionen zeigen einen signifikant positiven Effekt bei einer M&A-Transaktion. Der Einfluss des Entwicklungsstatus des Landes des Ziel-Unternehmens kann in Modell 3 für das mittlere Ereignisfenster bestätigt werden. Es ist davon auszugehen, dass nicht vollständig integrierte Märkte bei länderübergreifenden Transaktionen einen Wert generieren. Sprachdifferenzen haben auch bei der multivariaten Analyse einen schwach signifikanten Einfluss. Ebenso zeigt die Distanz zwischen den beiden Hauptstädten der beteiligten Länder in Modell 6 einen signifikant negativen Effekt bei länderübergreifenden Transaktionen.

Die Studie hat die Wertentwicklung bei Ankündigungen von M&A-Transaktionen bei Käufer,- Ziel- und Verbundunternehmen in der Agrarindustrie untersucht. Es konnte empirische Evidenz präsentiert werden, dass eine Wertsteigerung der Unternehmen bei M&A-Transaktionen vorhanden ist. Bei 295 untersuchten M&A-Transaktionen zwischen 1994 und 2013 wurde eine positive Wertentwicklung für Käufer-, Ziel- und Verbundunternehmen festgestellt.

Da in der Agrarindustrie viele Pharma- und Chemiekonzerne agieren, könnte davon ausgegangen werden, dass die ermittelten Ergebnisse den Ergebnissen aus den chemie- und pharmaspezifischen Studien ähneln. GROSS und LINDSTÄDT (25) ermittelten für die Chemie- und Pharmabranche signifikant negative abnormale Renditen in Höhe von 1,74 Prozent für das Ereignisfenster [-2; 1]. Dem stehen für das gleiche Ereignisfenster signifikant positive abnormale Renditen der Agrarindustrie in Höhe von 0,74 Prozent gegenüber. Zudem umfasst der Landmaschinensektor einige Industriekonzerne, die Gemeinsamkeiten mit Automobilherstellern aufweisen. Ein Vergleich mit der Automobil- oder der Automobilzuliefererindustrie zeigt, dass die abnormalen Renditen der Agrarindustrie konsistent mit den abnormalen Renditen der Automobilzulieferindustrie sind. GROSS und LINDSTÄDT (25) ermitteln signifikant positive abnormale Renditen in Höhe von 1,32 Prozent und MENTZ und SCHIERECK (34) signifikant positive Renditen zwischen 1,15 und 2,04 Prozent. In der Maschinenbauindustrie können vergleichbare CAAR erzielt werden. GEIGER (24) berichtet hierfür positiv signifikante CAAR in Höhe von bis zu 2,28 Prozent.

Die ermittelten CAAR des Ziel-Unternehmens sind konsistent mit den Ergebnissen aus der Literatur. Sowohl in generellen als auch in industriespezifischen Untersuchungen werden regelmäßig signifikant hohe positive abnormale Renditen ermittelt. Zusammenfassend wird angenommen, dass M&A-Transaktionen tendenziell wohlfahrtssteigernd für eine Volkswirtschaft sind. Dies deckt sich weitestgehend mit den Beobachtungen aus anderen Studien.

Agrarunternehmen profitieren von länderübergreifenden Transaktionen in besonderer Weise. Sowohl die Teilstichproben als auch die multivariate Untersuchung zeigen, dass nicht vollständig integrierte Märkte der wesentliche Treiber von globalen Transaktionen sind.

Die Studie untersucht die Auswirkungen von Unternehmensübernahmen und Zusammenschlüssen in der internationalen Agrarindustrie auf die Kapitalmarktbewertung der beteiligten Unternehmen. Die Stichprobe umfasst 295 weltweite Transaktionen in einem Untersuchungszeitraum von 1994 bis 2013. Die Ergebnisse zeigen, dass bei den hier betrachteten Unternehmensübernahmen und -zusammenschlüssen im Agrarsektor positiver Wert sowohl für die Käufer als auch die Zielunternehmen generiert wird. Dieser Befund steht im Gegensatz zu Erkenntnissen in anderen Industrien.

This study looks at the implications on shareholding companies’ capital market valuation after a takeover or merger in international agribusiness. 295 global transactions in the period surveyed, from 1994 to 2013, are covered in this random sample. Results demonstrate that the takeovers and mergers surveyed in the agricultural sector bring about positive value both for buyers and target companies. This result is the opposite of what we see in other industries.

L’étude se penche sur les répercussions des reprises et fusions d’entreprises de l’agro-industrie internationale sur l’évaluation des entreprises considérées sur les marchés des capitaux. L’échantillonnage comprend 295 transactions mondiales sur une fenêtre allant de 1994 à 2013. Les résultats montrent que les reprises et fusions d’entreprises du secteur agro-industriel considérées ici génèrent une valeur positive à la fois pour les vendeurs et pour les entreprises cibles. Ce constat est en contradiction avec les enseignements tirés dans d’autres industries.

Die Autoren danken Klaus Krummrich und der Wissenschaftsförderung der Sparkassen-Finanzgruppe für die finanzielle Unterstützung dieser Studie.

Florian Kiesel (M.Sc.), Andreas Fausel (B.Sc.) und Prof. Dr. Dirk Schiereck, Technische Universität Darmstadt, Fachbereich Rechts- und Wirtschaftswissenschaften, Hochschulstraße 1, 64289 Darmstadt