Von Andreas Tietz, Bernhard Forstner, Braunschweig

Als spekulative Blasen werden Marktsituationen bezeichnet, in denen die Preise für ein Wirtschaftsgut aufgrund irrationaler Zukunftserwartungen zunächst rasch ansteigen und anschließend zusammenbrechen. Große spekulative Blasen können ein Problem für eine gesamte Volkswirtschaft werden, da Preisbewegungen einen großen Einfluss auf Investitions- und Kreditentscheidungen haben. So gilt die Wohnimmobilienblase der Vereinigten Staaten als wichtigster Auslöser der Weltfinanzkrise 2007/08, nachdem ein rapider Wertverfall der kreditfinanzierten Wohnimmobilien zunächst deren Eigentümer und in der Folge ganze Kreditinstitute in die Überschuldung trieb.

Der Markt für landwirtschaftlichen Boden hat aufgrund seiner Größe zwar keinen vergleichbaren Einfluss auf die Volkswirtschaft. Bezogen auf die Agrarwirtschaft und die auf diese spezialisierte Kreditwirtschaft kann eine Spekulationsblase gleichwohl gravierende Folgen haben. Ein Staat, dessen agrarpolitische Ziele auch auf eine nachhaltige Wettbewerbsfähigkeit der Landwirtschaft gerichtet sind, müsste daher auch das Ziel haben, spekulative Blasenbildung am landwirtschaftlichen Bodenmarkt zu verhindern, und gegebenenfalls seine bodenmarktpolitischen Instrumente auf dieses Ziel ausrichten.

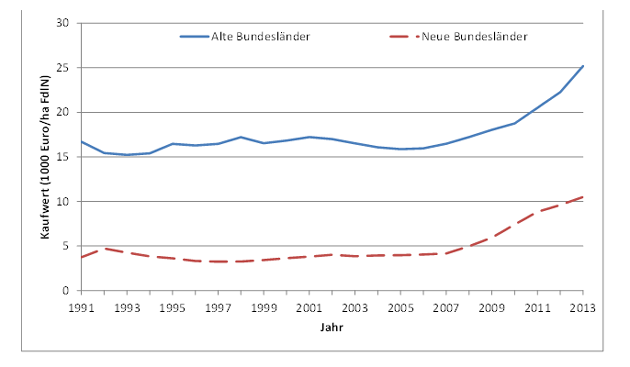

Seit 2007 steigen die landwirtschaftlichen Bodenpreise in Deutschland mit zunehmender Dynamik. Zunächst wuchsen vor allem die Preise in den neuen Bundesländern mit Raten von bis zu 25 Prozent von Jahr zu Jahr. Seit 2011 hat sich dieses Wachstum etwas abgeschwächt, dagegen verzeichnen aktuell die Preise in den alten Bundesländern steigende Wachstumsraten. 2013 sind die Durchschnittspreise im Westen um 14 Prozent im Vergleich zum Vorjahr gestiegen, im Osten noch um neun Prozent (Abbildung 1).

Abbildung 1: Entwicklung der Kaufwerte für Fläche der landwirtschaftlichen Nutzung (FdlN) seit 1991 in Deutschland (alte und neue Bundesländer)

Quelle: eigene Darstellung (20).

Die Frage mag berechtigt erscheinen, ob und inwieweit Spekulation bei dieser Preisentwicklung eine Rolle spielt. Eine diesbezügliche Anfrage des Bundesministeriums für Ernährung und Landwirtschaft (BMEL) gab den Anlass, dieses Thema näher zu untersuchen.

Ausgangspunkt der Untersuchung ist eine Recherche von internationalen Erfahrungen mit spekulativen Blasen bei landwirtschaftlichen Immobilien (Kapitel 2). Aus der Literatur zu diesen Fällen, insbesondere aus den Vereinigten Staaten, lassen sich Kriterien für die Definition spekulativer Blasen ableiten (Kapitel 3). Diese Kriterien werden anschließend im Hauptteil der Untersuchung auf die Situation in Deutschland angewendet (Kapitel 4). Im abschließenden Fazit (Kapitel 5) wird auch eine Antwort auf die Frage gegeben, ob die aktuelle Preisentwicklung auf dem deutschen landwirtschaftlichen Bodenmarkt als Spekulationsblase bezeichnet werden kann.

Spekulative Blasen auf landwirtschaftlichen Bodenmärkten werden in der internationalen Literatur nur wenig thematisiert. Eine Ausnahme stellen die Vereinigten Staaten dar. Ein aktuelles Beispiel liefert darüber hinaus Dänemark.

Der Bodenmarkt in den Vereinigten Staaten ist relativ wenig staatlich reguliert. Eine Grunderwerbsteuer gibt es nicht (dafür eine höhere Grundsteuer). Rund zwei bis drei Prozent der Landwirtschaftsfläche wechseln jährlich ihren Eigentümer (5). Dies ist im Vergleich zu Deutschland, wo die Mobilitätsrate bei etwa 0,6 bis 0,8 Prozent liegt, ein sehr hoher Wert.

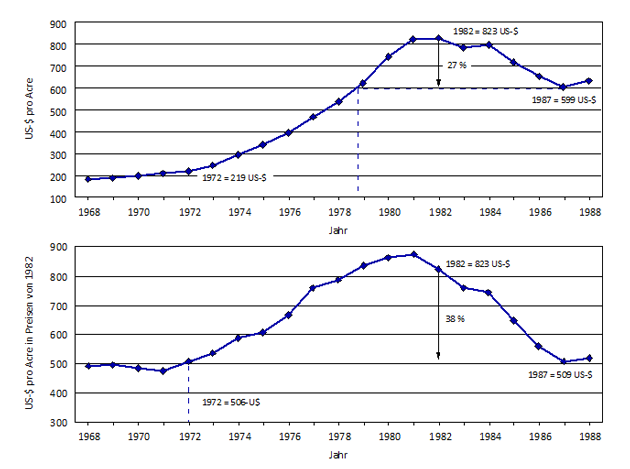

Das am häufigsten beschriebene Beispiel für spekulative Blasen bei landwirtschaftlichen Immobilien findet sich in den USA in den 1970er- und 1980er-Jahren. Die nominalen Preise für Ackerland, die sich in einem Zehnjahreszeitraum von 1972 bis 1982 nahezu vervierfacht hatten, fielen ab 1982 bis 1987 wieder um 27 Prozent. Inflationsbereinigt erreichten die Bodenpreise 1987 wieder annähernd das Niveau von 1972 (Abbildung 2).

Abbildung 2: Durchschnittliche Preise für Ackerland in den USA 1968 bis 1988 (nominal und in Preisen von 1982)

Quelle: (16).

Für den starken Anstieg der Bodenpreise in den 1970er-Jahren werden in der Literatur sowohl sektorale als auch makroökonomische Triebkräfte angeführt. Landwirtschaftliche Erzeugerpreise stiegen in diesem Zeitraum vor allem aufgrund stark zunehmender Exporte an, ebenso die Gewinne der landwirtschaftlichen Betriebe. Die Zukunftsaussichten der Agrarmärkte wurden aufgrund der rasch wachsenden globalen Bevölkerung sehr optimistisch eingeschätzt (16). Die Gesamtwirtschaft war geprägt durch ein sehr niedriges Zinsniveau bei gleichzeitig hohen Inflationsraten. Agrarland galt auch unter Kapitalanlegern als inflationssichere Anlageform. Landwirtschaftliche Betriebe investierten in einem vorher nicht gekannten Ausmaß in Maschinen, Gebäude und Land, wobei der Großteil fremd finanziert wurde (11). POLLOCK verweist auf die treibende Rolle des staatlich gelenkten Agrarkreditsystems ("Farm Credit System"). Ab 1971 war es den diesem System zugehörigen Banken möglich, Kredite bis zu einer Höhe von 85 Prozent des Immobilienwerts einer Farm zu vergeben (vorher 65 Prozent). Diese Banken avancierten in der Aufwärtsspirale zu den "aggressivsten Kreditgebern", die ihre Kreditvergabe noch bis drei Jahre nach dem Höhepunkt der Preisentwicklung erweiterten (16).

Mit einer zunehmend restriktiveren Geldpolitik, steigenden Zinsen und gleichzeitig sinkenden Agrarpreisen änderte sich die Lage ab 1982 fundamental. Viele Agrarunternehmen konnten ihre Kredite nicht mehr bedienen und gerieten in Zahlungsschwierigkeiten; Landnotverkäufe führten zu einem Überangebot und nachfolgenden Wertverfall von Boden. Im mit am stärksten betroffenen US-Bundesstaat Iowa mussten in dieser Zeit 30 Prozent aller landwirtschaftlichen Betriebe wegen Überschuldung aufgeben (7). Dies brachte das gesamte "Farm Credit System" in Schwierigkeiten und erforderte 1987 ein massives staatliches Eingreifen mit Finanzhilfen in Höhe von vier Milliarden US-Dollar (16).

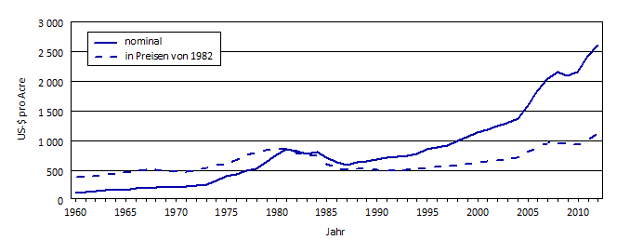

Die damalige Krise wird in der aktuellen Literatur häufig aufgegriffen, weil Parallelen zur heutigen Lage der US-Bodenmärkte bestehen. Wieder sind die Preise für Ackerland seit Jahren am Steigen; sie haben auch inflationsbereinigt das Niveau von 1982 inzwischen weit überschritten (vgl. Abbildung 3). Erneut sind ein niedriges Zinsniveau und boomende Agrarmärkte die treibenden Kräfte. Die Frage drängt sich auf, ob es sich erneut um eine Blase handelt, deren Platzen bevor steht.

Abbildung 3: Durchschnittliche Preise für Ackerland in den USA 1960 bis 2012 (nominal und in Preisen von 1982)

Quelle: (16).

Die zitierten Autoren beantworten diese Frage nicht eindeutig (Kapitel 3), sie verweisen aber auf einen wichtigen Unterschied zu 1980. Die Agrarunternehmen sind in viel geringerem Ausmaß fremdfinanziert als damals (11;16). Selbst wenn die Rahmenbedingungen sich wandelten, würde dies die Betriebe weniger in Schwierigkeiten bringen und damit auch geringere Rückwirkungen auf den Sektor, die Finanzwirtschaft und die Bodenpreise haben als vor 30 Jahren.

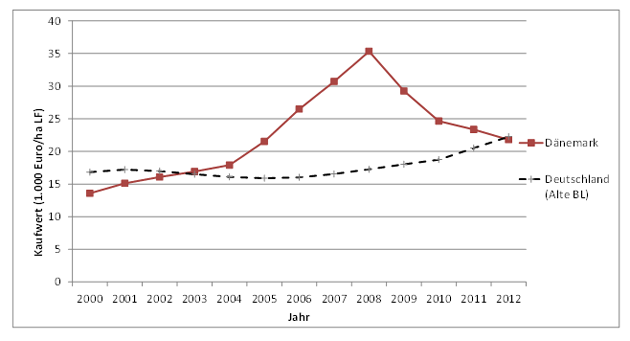

In Dänemark ist die Bodenmobilität systembedingt sehr hoch, da Hofnachfolger den Betrieb von ihren Eltern auf dem Kaufweg übernehmen. Die Bodenmarktstatistik unterscheidet aber zwischen Verkäufen innerhalb der Familie und "freien Verkäufen". Auch wenn der Umfang der gehandelten Fläche von der dänischen Statistik nicht veröffentlicht wird, so lässt sich anhand der (bis 2010) veröffentlichten Größenklassen der Verkäufe abschätzen, dass innerhalb der Familie pro Jahr rund 1,5 Prozent der LF den Eigentümer wechseln, in freien Verkäufen rund 3,5 Prozent. Die Preisentwicklung in letzterer Kategorie seit 2000 ist in Abbildung 4 dargestellt.

Abbildung 4: Entwicklung der Bodenpreise in Dänemark und Deutschland (Alte Bundesländer) von 2003 bis 2012 im Vergleich

Quelle: eigene Darstellung nach Daten von Danmarks Statistik (www.statbank.dk); (20).

Die Kurve zeigt einen massiven Anstieg der Bodenpreise zwischen 2004 und 2008, der zu einer annähernden Verdopplung in diesem Zeitraum führte. Nach 2008 fielen die Preise zunächst ebenso steil und dann mit geringeren Raten wieder ab, sodass sie 2012 wieder das Niveau von 2005 erreichten. Dese Entwicklung verläuft seit 2010 ganz im Gegensatz zu der in Deutschland. 2012 lag das dänische Bodenpreisniveau wieder unter dem durchschnittlichen Preisniveau Deutschlands (Alte Bundesländer), wie es zuletzt 2002 der Fall war.

Der Preisanstieg korrespondiert mit einem starken Expansionsdrang der dänischen Landwirtschaft in diesem Zeitraum. Viele dänische Landwirte investierten stark in ausländische Unternehmen, überwiegend mit Fremdfinanzierung. Die Wertsteigerung des Bodens ermöglichte den Landwirten ein wirtschaftliches Überleben auch noch zu einem Zeitpunkt, als die Primärproduktion schon keine Gewinne mehr abwarf (2). Die Gesamtverschuldung stieg von 165 Milliarden Dänischen Kronen (DKK) im Jahr 2000 auf 359 Milliarden DKK im Jahr 2010 (17).

Die globale Finanzkrise 2008 traf die stark exportabhängige dänische Landwirtschaft in mehrfacher Hinsicht negativ. Agrarexporte und landwirtschaftliche Erlöse brachen ein; gleichzeitig geriet die Dänische Krone unter großen Abwertungsdruck, sodass die dänischen Leitzinsen massiv erhöht werden mussten (2). Überschuldete Betriebe brachten auch den auf Agrarinvestitionen spezialisierten Teil des dänischen Bankensystems ins Wanken; im Juni 2011 kollabierte die erste regionale Bank (17). Unter dem Konsolidierungsdruck haben die Banken ihre Kreditpolitik im landwirtschaftlichen Sektor extrem verschärft; seitdem herrscht quasi eine Kreditsperre für landwirtschaftliche Betriebe ("credit freeze", 17). Notverkäufe von Land haben das Angebot auf dem Bodenmarkt stark erhöht, was zu sinkenden Preisen führte.

Der dänische Staat hat 2011 einen (ersten) Rettungsfonds aufgelegt, um institutionellen Investoren Anreize zur Kapitalvergabe an die Landwirtschaft zu geben (17). Zudem wurden die Bodenmarktgesetze 2013 geändert. Nun ist es auch Ausländern möglich, einen dänischen Landwirtschaftsbetrieb zu kaufen, unter der Voraussetzung, dass dieser weiter von Ortsansässigen (zum Beispiel auf Pachtbasis) betrieben wird (14).

Eine allgemeingültige Definition von Spekulationsblasen sucht man in der Literatur vergeblich. Spekulation wird generell als Markteinstieg (Kauf oder Verkauf) mit der Absicht des Wiederverkaufs oder -kaufs verstanden, um auf diese Weise einen Gewinn zu erzielen (4). Spekulation ist ursächlich mit Unsicherheit über die zukünftige Entwicklung verbunden; nur wenn Marktteilnehmer unterschiedliche Zukunftserwartungen haben, kommen spekulative Transaktionen zustande.

Spekulative Blasen entstehen, wenn diese Zukunftserwartungen auf unplausiblen oder widersprüchlichen Annahmen beruhen (12)1) und Käufer sich nur noch von der Erwartung weiter steigender Preise leiten lassen, ohne die mit dem Objekt verbundenen realen Einkommensmöglichkeiten zu berücksichtigen (21). In der Folge steigt der Marktpreis weit über den inneren (intrinsischen) Wert des Gutes, also den Wert, der dem Gut nach objektiven Bewertungsmaßstäben beigemessen wird. Als Blase kann diese Entwicklung aber erst bezeichnet werden, wenn ihr eine ebenso ausgeprägte Bewegung in die gegensätzliche Richtung folgt, das heißt die Blase platzt.

Allgemein wird das Auftreten von Blasen auch mit einem hohen Marktvolumen in Verbindung gebracht. SHILLER, der Berühmtheit durch seine korrekten Vorhersagen der "New-Economy" – wie auch der US-Wohnimmobilienblase erlangte, bezeichnet Spekulationsblasen als "soziale Epidemien", deren Ansteckungsgefahr durch Preisbewegungen bedingt ist. Nachrichten über Verkaufsgewinne in einem bisher nicht beachteten Segment verbreiten sich, erregen Aufmerksamkeit und Neid, eine "new era story" entsteht, und jeder will dabei sein (19). Dieselben Faktoren, mit den gegensätzlichen Vorzeichen, sind nach Ende der Preishausse für das Platzen der Blase verantwortlich. Erste Nachrichten über Verluste werden durch Mund-zu-Mund-Propaganda weitergetragen, man erkennt die Irrationalität der eigenen Erwartungen, und jeder will der Erste sein, der aus dem Markt aussteigt, um Verluste noch in Grenzen zu halten. Die Abwärtsbewegung wird möglicherweise noch verstärkt durch Notverkäufe von Marktteilnehmern mit Liquiditätsengpässen.

Ist das Phänomen der Spekulationsblase auch differenziert beschrieben, so ist den Beschreibungen doch gemeinsam, dass sie die Existenz der Blase nur aus einer rückblickenden Sicht feststellen können. Ob die Erwartungen weiter steigender Preise irrational sind, lässt sich erst nach dem Platzen der Blase mit Gewissheit sagen. Bedeutende Spekulationsblasen sind selten und erstrecken sich über längere Zeiträume. Daher würde der Befund einer Blase die Vorhersage der Zukunft über mehrere Jahre erfordern, was objektiv nicht möglich ist (18)2).

Grund für diese Unsicherheit ist, dass der intrinsische Wert eines Anlageguts keineswegs eindeutig bestimmbar ist, da dieses neben der Ertragsfunktion auch eine Wertaufbewahrungsfunktion hat. Bezogen auf Landwirtschaftsfläche bedeutet dies, dass der innere Wert neben den erzielbaren Einkünften aus der Bewirtschaftung oder Verpachtung auch einen möglichen Mehrerlös in der näheren oder ferneren Zukunft im Fall des Wiederverkaufs beinhaltet. Darüber hinaus ist der dem Boden beigemessene zukünftige Wert in Relation zu dem anderer Anlagegüter sowie der erwarteten Zins- und Geldwertentwicklung zu sehen.

Dies erklärt, warum sich derzeit kein Experte darauf festlegen will, ob die aktuelle Preisentwicklung auf dem US-Bodenmarkt (Abbildung 2) in eine Spekulationsblase hineinläuft. POLLOCK verweist auf den seit 16 Jahren ungebrochenen Anstieg der Bodenpreise, während die Preisentwicklungen anderer Anlagegüter (Aktien, Wohnimmobilien) in dieser Zeit deutliche Korrekturen durchlaufen haben. Er zitiert HOENIG, der argumentiert, dass die Bodenpreise durch niedrige Zinsen künstlich hochgetrieben worden seien. Ein Anstieg der Zinsen werde einen dramatischen Fall der Bodenpreise zur Folge haben (16). Andererseits argumentiert GLOY, die derzeitigen Bodenpreise reflektierten die gegenwärtig hohen Renditen der Landwirtschaft, sodass Boden nicht offenkundig überbewertet sei. Weitere deutliche Preissteigerungen wären aber nur unter optimistischen Annahmen bezüglich zukünftiger Einkommenssteigerungen oder sinkender Realzinsen möglich. Bei sich ändernden Rahmenbedingungen sei eine Senkung der Bodenpreise möglich. "There is great uncertainty about the level at which farmland will trade in 5 years" (10).

Auch COCHEO führt steigende Zinsen und rasche Produktpreissenkungen, zum Beispiel durch Angebotsschocks auf dem Weltmarkt, als mögliche Risikofaktoren für die zukünftige Bodenwertentwicklung an. Er verweist zudem auf den maßgeblichen Einfluss der Kreditgeber im Fall sinkender Bodenpreise. Anstatt die ganze Branche mit einer Kreditrationierung zu belegen und so den Preisverfall zu beschleunigen, könne eine fortgesetzte Kreditvergabe an Unternehmen mit geringen Ausfallrisiken die Abwärtsbewegung dämpfen (5).

Für SHILLER ist Landwirtschaftsfläche ein wahrscheinlicher Kandidat für eine spekulative Blase, weil die Landwirtschaft (jedenfalls 2011, zum Zeitpunkt seiner Veröffentlichung) viele Elemente einer ansteckenden "new era story" beinhalte (wachsendes Bewusstsein für die Endlichkeit der Ressource Boden, wachsende Weltbevölkerung, Klimawandel). Zudem seien die landwirtschaftlichen Bodenwerte im Abwärtssog der Wohnimmobilienpreise dennoch stabil geblieben, und dies würde neue Käufer anlocken (18). Dagegen kann man allerdings einwenden, dass das physische Volumen der gehandelten Landwirtschaftsfläche in den vergangenen Jahren nicht angestiegen ist und somit ein wichtiges Element der SHILLER‘schen "sozialen Epidemie" fehlt.

Insgesamt scheint der US-Bodenmarkt derzeit von rationalen Zukunftserwartungen geprägt, die ein hohes Preisniveau rechtfertigen; eine Korrektur der Preisentwicklung in naher Zukunft erscheint wahrscheinlich, jedoch muss diese nicht in einen rapiden Preisverfall münden.

Folgt man der Argumentation, dass Spekulationsblasen von irrationalen Erwartungen getrieben werden, dann ist selbst die Krise der 1970er-Jahre in den USA nicht unbedingt als "Blase" zu bezeichnen. TEGENE und KUCHLER vergleichen die Entwicklung der damaligen Bodenpreise mit der anderer globaler Rahmenbedingungen und kommen zu dem Ergebnis, dass die Entwicklungen durchaus im Einklang standen. Die Investoren hätten somit jederzeit rationale Erwartungen gehegt; diese hätten sich aber innerhalb kurzer Zeit fundamental geändert. Insbesondere die Kreditgeber hätten ihre Erwartungen aufgrund der sich ändernden Rahmenbedingungen revidieren müssen und so zu dem Preisverfall beigetragen (21). Für heutige Autoren ist der damalige Fall dennoch das meistzitierte Beispiel einer Spekulationsblase auf dem landwirtschaftlichen Bodenmarkt.

Das Beispiel Dänemarks zeigt zwar ein markantes Auf und Ab der Preise, jedoch hat die Zahl der Verkaufsfälle in den Jahren des Preisbooms nicht zugenommen. Im Gegenteil, die Bodenmobilität der freien Verkäufe, die von 2000 bis 2006 zwischen 3,4 und 3,8 Prozent lag, ging in den Jahren mit den höchsten Preisen bis auf 2,9 Prozent (2008) zurück. Die Spekulation wurde nur innerhalb der landwirtschaftlichen Marktteilnehmer getrieben, eine "soziale Ansteckung" fand nicht statt. Auch in diesem Fall ist das Verhalten der Kreditwirtschaft ein maßgeblicher Treiber sowohl des Preisaufschwungs wie auch des Abschwungs.

Wie ist die Situation auf dem deutschen Markt für Landwirtschaftsfläche? Ab wann kann man von einer Blasenbildung hierzulande sprechen? Wie aus den bisherigen Ausführungen deutlich geworden ist, gibt es auf diesem von komplexen, sich gegenseitig beeinflussenden Rahmenbedingungen geprägten Markt keine Schwellenwerte für den Beginn einer Spekulationsblase. Anzeichen für eine Blasenbildung können nach den oben dargestellten Definitionsansätzen gesucht werden in

Ist landwirtschaftlicher Boden überbewertet, gemessen an dessen innerem Wert? Wie oben ausgeführt, wird der innere Wert von Landwirtschaftsfläche sowohl von den daraus erzielbaren Einkünften als auch von den potenziellen Mehr- oder Mindererlösen bei einem Verkauf in der Zukunft bestimmt.

Ein geeigneter Maßstab für das künftig erzielbare Einkommen aus einer Fläche ist deren Ertragswert. Für einen Kaufinteressenten, der die Fläche selbst bewirtschaften will, ergibt sich dieser aus der kapitalisierten Grundrente nach Steuern. Die Grundrente errechnet sich aus dem Gewinn aus der Bodenbewirtschaftung zuzüglich der Pachtzahlung für Pachtflächen und abzüglich kalkulatorischer Ansätze für die nicht entlohnten Produktionsfaktoren Arbeit und Kapital. Dabei orientiert sich ein potenzieller Käufer nicht an einer Durchschnittsbetrachtung, sondern an einem Marginalkalkül, bei dem sämtliche durch die Bewirtschaftung verursachten ökonomischen Effekte berücksichtigt sind. Zum Beispiel könnten durch den Erwerb eines zusätzlichen Hektars die Gewerblichkeit der Tierhaltung vermieden und die Pauschalierungsvorteile im Zusammenhang mit der Mehrwertsteuer aufrechterhalten werden. Der potenzielle Käufer hat also nicht nur die zusätzlichen Erträge aus der Bodenbewirtschaftung zu berücksichtigen, sondern auch die anteiligen, von der zusätzlichen Fläche abhängigen Mehrerträge (zum Beispiel steuerlicher Art) aus anderen Bereichen wie etwa der Veredlung durch Tierhaltung oder Biogaserzeugung. Die so definierte marginale Grundrente entspricht dem Grenzpachtpreis, das heißt dem Pachtpreis, bei dem der Pächter keinerlei Mehrgewinn durch die Pachtung einer zusätzlichen Fläche erzielen würde. Ein landwirtschaftlicher Bodenkäufer, der Wertsteigerungen, Änderungsrisiken und Opportunitätskosten außer Acht ließe, würde seinen kapitalisierten Grenzpachtpreis als maximalen Kaufpreis für eine zusätzlich zu erwerbende Fläche ansetzen. Dieser ist somit von der individuellen betrieblichen Situation abhängig und nicht allgemein kalkulierbar.

Aus Sicht eines Kaufinteressenten, der die Fläche anschließend verpachten will, bestimmt der erzielbare Pachtpreis (bei Bedarf abzüglich Nebenkosten und zuzüglich weiterer Vorteile steuerlicher Art zum Beispiel bei §-6b-Reinvestitionen oder Ersparnis von Erbschaftsteuer) den Ertragswert der Fläche. Ein Käufer, der nicht auf Wertsteigerung spekuliert und Änderungsrisiken vernachlässigt, würde für die Fläche maximal den Gegenwert des am Pachtmarkt erzielbaren, kapitalisierten Pachtpreises bezahlen. Somit stellen die am Markt beobachteten durchschnittlichen Pachtpreise für Neupachtungen einen geeigneten Vergleichsmaßstab dar, um die Entwicklung der Kaufpreise im Hinblick auf spekulative Einflüsse bewerten zu können.

Es bleibt die Frage, welche Parameter für die Kapitalisierung der Pachtpreise herangezogen werden. Bei einer unbegrenzten Nutzungsdauer (Boden nutzt sich nicht ab) ist die Wahl des Zinssatzes von entscheidender Bedeutung. Während in der Vergangenheit lange ein Kapitalisator von 25 gewählt wurde, der einem Zinssatz von vier Prozent entspricht, ist dieser in Anbetracht der seit einiger Zeit stark rückläufigen Kapitalmarktzinsen gegenwärtig nicht angemessen. Im Folgenden wird daher mit alternativen Zinssätzen von drei, zwei und einem Prozent gerechnet.

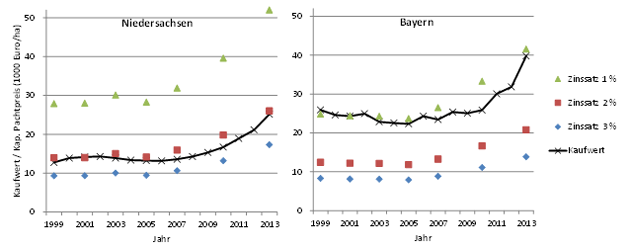

In Abbildung 5 ist für die Bundesländer Niedersachsen und Bayern dargestellt, welchen Barwert die im jeweiligen Jahr ausgewiesenen Neupachten bei unendlicher Nutzungsdauer und Zinssätzen von drei, zwei und einem Prozent annahmen, und vergleicht diese Werte mit den statistisch ausgewiesenen Kaufwerten. Hier fällt zunächst ein markanter Unterschied zwischen beiden Ländern ins Auge. Während die Kaufwerte in Niedersachsen über einen langen Zeitraum den mit zwei Prozent kapitalisierten Neupachten entsprechen, folgt die Kurve der Kaufwerte in Bayern weitgehend den Barwerten bei einer Verzinsung von einem Prozent. Ein Grund für diesen Unterschied könnte sein, dass die Bindung an Bodeneigentum in Bayern traditionell viel höher ist als in Norddeutschland, was sich in unterschiedlichen Bodenmobilitäten niederschlägt (Abbildung 6). Außerdem dürften außerlandwirtschaftliche Verwertungsmöglichkeiten der Fläche in vielen Regionen Bayerns aufgrund der besonderen Wirtschafts- und Siedlungsstruktur einen höheren Einfluss auf den Preis haben.

Abbildung 5: Vergleich der Kaufwerte und der kapitalisierten Neupachten bei verschiedenen Kalkulationszinssätzen in Niedersachsen und Bayern

Quelle: eigene Berechnung nach Daten des Statistischen Bundesamtes.

Beiden Kurvenverläufen ist hingegen gemeinsam, dass sie von 2007 bis 2012 deutlich hinter den Anstiegen der Pachtpreise zurückgeblieben sind. Dies widerspricht eigentlich der ökonomischen Theorie, denn die am Kapitalmarkt erzielbaren Zinsen haben seit der Jahrtausendwende eine deutlich abnehmende Entwicklung genommen. Der Kapitalisator ist damit gestiegen, sodass die Kaufwerte theoretisch einen – gemessen an den Pachtpreisen – noch viel steileren Verlauf hätten nehmen können. Umgekehrt gesagt, blieben die Kaufwerte ab 2007 hinter den Ertragswerten, die sich aus den kapitalisierten Neupachten ergeben, zurück. 2013 allerdings sind die Kaufwerte in beiden Ländern nochmals ungewöhnlich stark gestiegen, sodass der Rückstand annähernd wieder aufgeholt wurde.

Auch wenn nicht ausgeschlossen werden kann, dass die Kaufwerte von der Erwartung weiterer Wertsteigerungen beeinflusst sind, so kann aufgrund der dargestellten Ertragswertsteigerungen jedenfalls geschlossen werden, dass die Spekulation keinen zunehmenden Einfluss auf die Kaufpreisbildung hat.

Kurz soll an dieser Stelle auf die Gründe für die starken Pachtpreissteigerungen eingegangen werden. Diese spiegeln sicherlich die gute Ertragslage der Landwirtschaft in Verbindung mit den zusätzlichen flächengebundenen Einkommensmöglichkeiten aus der Erzeugung erneuerbarer Energien wider. Gleichzeitig verleitet aber in einigen Regionen die zunehmende Konkurrenz zwischen den Betrieben um den knapper werdenden Faktor Boden diese offensichtlich dazu, immer höhere Anteile ihrer marginalen Grundrente für das Pachtgebot zu verwenden oder sogar eine Quersubvention aus anderen Betriebsteilen vorzunehmen, um im Bieterwettstreit vorn zu liegen. Strategische Überlegungen im Zusammenhang mit einer geringen Flächenverfügbarkeit können hierfür ausschlaggebend sein. Betriebsberater warnen jedoch davor, dass dies keine nachhaltige Strategie für landwirtschaftliche Unternehmen ist, da sie zu Lasten des notwendigen Unternehmergewinns geht (15). Zudem setzen Höchstpreiszahlungen einen Maßstab für nachfolgende Pachtverhandlungen, sodass Grenzpachtpreise zu neuen Durchschnittspachtpreisen werden. Zu vermuten ist außerdem, dass der Anstieg der Pachtpreise mit einem Trend zu immer kürzeren Pachtvertragslaufzeiten einhergeht. Hierfür gibt es derzeit aber keine empirische Nachweismöglichkeit.

Eine Zunahme der Zahl gehandelter Objekte pro Zeiteinheit gilt als Anzeichen für eine Spekulationsblase, zumindest auf den Aktien- und Finanzmärkten. Ob dieses Phänomen für den Bodenmarkt überhaupt eine Rolle spielt, ist ungewiss. Die Beschreibungen der historischen Spekulationsblase in den Vereinigten Staaten geben über die Entwicklung der physischen Marktvolumina keine Auskunft. Immobilienmärkte – und dies gilt in besonderem Maß für landwirtschaftlichen Boden – handeln aber mit begrenzt verfügbaren Objekten. Selbst eine stark ansteigende Nachfrage mit entsprechenden Preisanstiegen wird in der Regel keine wesentliche Erhöhung des Angebots an Landwirtschaftsfläche induzieren. Anders wäre das nur in einer Situation, in der ein nennenswerter Anteil der Fläche mit rein spekulativen Motiven gehandelt würde. Dann könnte ein immer rascher erfolgender An- und Verkauf des Spekulationsobjekts zum Entstehen einer Blase führen.

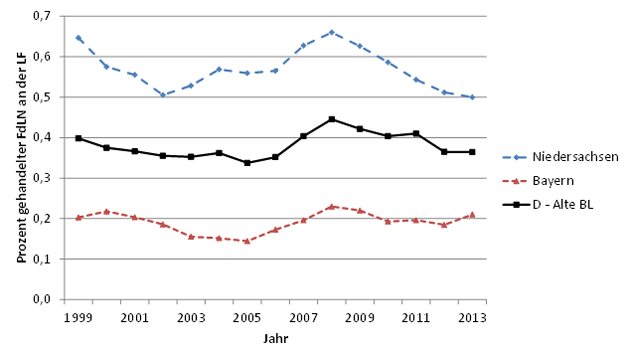

Dass es hierfür keine Anhaltspunkte auf dem deutschen Markt für Landwirtschaftsfläche gibt, wird an der Entwicklung der Bodenmobilität in den alten Bundesländern sowie den größten Flächenländern Niedersachsen und Bayern deutlich (Abbildung 6). Als Bodenmobilität wird der Anteil der im jeweiligen Jahr verkauften Fläche der landwirtschaftlichen Nutzung (FdlN) an der gesamten landwirtschaftlich genutzten Fläche (LF) bezeichnet. Nachdem die Bodenmobilität bis 2008 einheitlich (wenn auch mit geringen Zuwächsen) angestiegen war, ist sie zeitgleich mit der Zunahme der Preise wieder zurückgegangen und hat 2013 in Niedersachsen den niedrigsten Stand seit 2002 erreicht. In Bayern ist sie in den letzten fünf Jahren annähernd konstant auf sehr niedrigem Niveau.

Abbildung 6: Entwicklung der Bodenmobilität in den alten Bundesländern, Niedersachsen und Bayern seit 1999

Quelle: eigene Berechnung (20).

Dies legt den Schluss nahe, dass steigende Preise auf dem Bodenmarkt die Verkaufsbereitschaft bei Landeigentümern eher noch gehemmt haben. Auch die zurzeit mangelnden Alternativen einer risikoarmen Kapitalanlage dürften manchen Bodeneigentümer davon abhalten, einen geplanten Verkauf vorschnell durchzuführen.

Laut der Beschreibung von SHILLER (19) entstehen Spekulationsblasen durch "soziale Ansteckung", indem bisher unbeteiligte Marktteilnehmer durch Mund-zu-Mund-Propaganda einer "new era story" zu spekulativen Käufen veranlasst werden (Kapitel 3). Anzeichen einer beginnenden Spekulationsblase könnte es demnach auch sein, wenn die Zahl neuer Marktteilnehmer auf dem Bodenmarkt deutlich zunimmt.

Die Zunahme nichtlandwirtschaftlicher Bodenkäufer in Deutschland wird seit Jahren von Vertretern der Landwirtschaft beklagt, auch wenn es hierzu wenig gesicherte Erkenntnis gibt, da entsprechende Datengrundlagen fehlen. Hinweise auf eine mögliche Zunahme nichtlandwirtschaftlicher Bodenkäufer gibt die Auswertung des Bundesverbandes der gemeinnützigen Landgesellschaften über die Zahl der geprüften Vorkaufsrechtsfälle nach Reichssiedlungsgesetz in Verbindung mit dem Grundstückverkehrsgesetz (GrdstVG). Demnach ist die Zahl der geprüften Fälle von 2008 bis 2012 von 430 auf 912 um mehr als das Doppelte angestiegen (3). Auch wenn selbst letztere Zahl nur 2,3 Prozent aller Transaktionen landwirtschaftlicher Fläche im Jahr 2012 betrifft, kann man doch daraus schließen, dass vermehrt nichtlandwirtschaftliche Interessenten versuchen, Boden zu kaufen. Gleichzeitig sind die Genehmigungsbehörden aber zunehmend für diese Thematik sensibilisiert worden, sodass die Zunahme der Prüffälle teilweise auch darauf zurückgeführt werden kann. 2013 ist die Zahl der Prüffälle nur noch unwesentlich auf 924 angestiegen. Zudem sagen diese Zahlen nichts darüber aus, ob es sich bei den im Genehmigungsverfahren geprüften Käufern um neue oder um erfahrene Marktteilnehmer handelt.

Das GrdstVG ist zurzeit Gegenstand intensiver politischer Diskussionen. Es wird beklagt, dass das Gesetz in seiner aktuellen Ausgestaltung nicht in der Lage ist, landwirtschaftlichen Bodenkäufern einen wirksamen Vorrang vor Nichtlandwirten einzuräumen (1). Sicherlich findet mancher Kaufinteressent mit Hilfe juristischer Berater Mittel und Wege, um einen Kauf erfolgreich abzuschließen. Dennoch dürfte das Genehmigungsverfahren nach GrdstVG insbesondere neue, unerfahrene Interessenten von einem Engagement am landwirtschaftlichen Bodenmarkt abhalten. In Verbindung mit dem gesunkenen physischen Handelsvolumen (siehe oben) ist davon auszugehen, dass die Zahl neuer Marktteilnehmer in der letzten Zeit nicht bedeutend zugenommen hat.

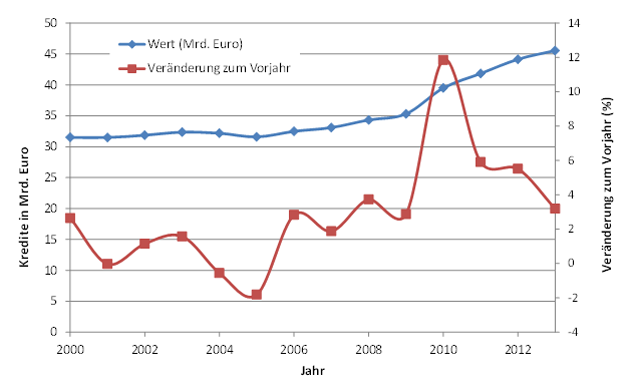

Das Kreditvolumen in der deutschen Land- und Forstwirtschaft (einschließlich Fischerei und Aquakultur) hat in den Jahren 2000 bis 2013 deutlich von 32 auf über 45 MIlliarden Euro zugenommen (6). Die relative Zunahme im Vergleich zum jeweiligen Vorjahr lag in den Jahren seit 2006 mit einer Ausnahme zwischen zwei und sechs Prozent (Abbildung 7); lediglich das Jahr 2010 weicht mit knapp zwölf Prozent deutlich von dieser Entwicklung ab. In den Jahren 2011 bis 2013 dagegen nahm die Dynamik des Zuwachses der Kreditaufnahme trotz sehr niedriger Zinsen und einer günstigen wirtschaftlichen Situation in der Landwirtschaft wieder deutlich ab. Zwar kann aus dieser, nicht nach Investitionsobjekten differenzierten, Darstellung nicht direkt auf kreditfinanzierte Flächenkäufe geschlossen werden, aber diese Werte geben dennoch einen wichtigen Hinweis, ob eine kreditinduzierte Preisblase am Bodenmarkt möglich ist.

Abbildung 7: Entwicklung der Bankkredite an Land- und Forstwirtschaft, Fischerei und Fischzucht im Zeitraum 2000 bis 2013 in Deutschland

Quelle: eigene Darstellung (6).

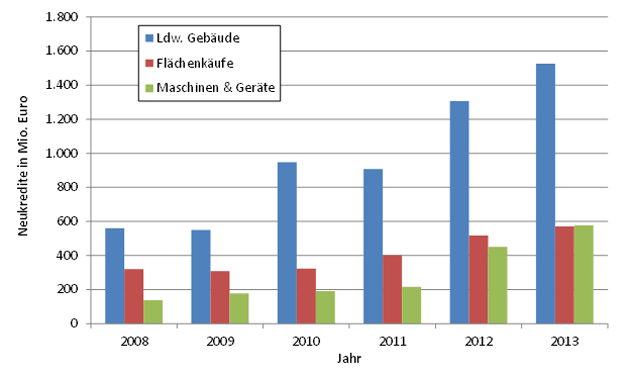

Theoretisch könnten die Kreditzuwächse ausschließlich aus Flächenkäufen resultieren, aber es gibt aus anderen Quellen Hinweise, dass dies nicht der Fall ist. Zum Beispiel liefert die Kreditstatistik der Landwirtschaftlichen Rentenbank (LR), die nach Einschätzung der Autoren einen sehr hohen Anteil der Flächenkäufe durch Landwirte (re-)finanziert, Anhaltspunkte über deren Bedeutung (13). Demnach haben die LR-Neukredite für Flächenkäufe in der Fördersparte "Landwirtschaft" von 2009 mit 308 auf 404 Millionen Euro im Jahr 2011 und schließlich etwa 570 Millionen Euro im Jahr 2013 stark zugenommen (Abbildung 8). Sowohl absolut als auch relativ war die Kreditzunahme bei landwirtschaftlichen Gebäuden und bei Maschinen und Geräten jedoch wesentlich größer als bei den Flächenkäufen. Zudem ist die Entwicklung bei den Krediten für Flächenkäufe großenteils durch die gestiegenen Bodenpreise und die Sonderentwicklung in den neuen Ländern (Kapitel 4.5) zu erklären. Außerdem tragen das Finanzierungsverhalten der Banken im Zusammenhang mit Flächenkäufen (oder deren Erwartung zumindest stabiler Bodenpreise) sowie die günstigen Finanzierungsmöglichkeiten dazu bei, dass Fremdfinanzierung gegenüber Eigenfinanzierung betriebswirtschaftlich vorteilhaft ist. Das gesamte Handelsvolumen im Bodenmarkt ist seit 2009 ebenfalls deutlich gestiegen, nämlich von 1,25 auf 1,66 Millionen Euro im Jahr 2013. Vor diesem Hintergrund ist die dargestellte Fremdfinanzierung von Flächenkäufen plausibel.

Abbildung 8: Entwicklung der Neukredite der Landwirtschaftlichen Rentenbank in der Fördersparte "Landwirtschaft" im Zeitraum 2008 bis 2013 in Deutschland

Quelle: eigene Darstellung (13).

Zusammenfassend kann bezüglich der Entwicklung der Kreditaufnahme festgestellt werden, dass diese in den vergangenen Jahren zwar kräftig gestiegen ist, was ein Beleg für das Vertrauen des Bankensektors in eine stabile Entwicklung der Landwirtschaft ist. Anders als in den beschriebenen Beispielen aus den Vereinigten Staaten und Dänemark sind die Steigerungsraten aber moderat und liefern keinen Hinweis auf eine aktuelle Blasenbildung am Bodenmarkt.

Die Entwicklung der Bodenpreise, die Bodenmobilität sowie die Struktur und die Entwicklung der Marktteilnehmer am Bodenmarkt weisen in Deutschland deutliche Unterschiede zwischen dem früheren Bundesgebiet und den neuen Ländern auf. Diese Aspekte wurden ausführlich in den beiden Untersuchungsberichten des Thünen-Institutes zu Aktivitäten und Kapitalbeteiligungen von nichtlandwirtschaftlichen und überregional ausgerichteten Investoren in der Landwirtschaft dargestellt (8; 9). Hier werden daher nur die wichtigsten Punkte, die für die Erklärung einer Blasenbildung relevant sein können, kurz dargestellt.

Als Folge dieser Einflüsse haben sich die Preise in den neuen Ländern in einigen Regionen bereits vergleichbaren westdeutschen Regionen angepasst, aber im Durchschnitt liegt das Preisniveau in Ostdeutschland noch deutlich unter dem in Westdeutschland. Diese Differenzen sind großenteils durch unterschiedliche Wertschöpfungsintensitäten je Hektar LF aufgrund einer relativ niedrigen Viehdichte und eines geringen Anteils an Sonderkulturen zu erklären. Hohe Bodenpreise sind vielfach auch die Folge einer Inanspruchnahme durch nichtlandwirtschaftliche Nutzungen, die in den insgesamt stärker verdichteten Regionen Westdeutschlands eine deutlich größere Rolle spielt als in Ostdeutschland. Außerdem ist davon auszugehen, dass die Bodenpreise in Westdeutschland bei einer dreimal höheren Bodenmobilität sicherlich niedriger wären.

Spekulative Blasen auf landwirtschaftlichen Bodenmärkten sind kein verbreitetes Phänomen. Im internationalen Raum wurden mit den Entwicklungen in den Vereinigten Staaten um 1982 sowie in Dänemark um 2008 zwei Beispiele beschrieben. Beide Beispiele sind durch einen markanten Preisanstieg und -abfall gekennzeichnet; im Unterschied zu Spekulationsblasen auf den Aktien- oder Finanzmärkten ist das Handelsvolumen hingegen nicht angestiegen. Beiden Beispielen gemeinsam ist auch die treibende Rolle der Kreditwirtschaft, die durch umfangreiche Kreditvergaben im Vertrauen auf stabile Preis- und Einkommensentwicklungen die Nachfrage nach Boden zunächst angeheizt hat, um dann beim einsetzenden Preisverfall die Landwirte durch faktische Kreditsperren in zusätzliche Finanznot zu bringen.

Spekulative Blasen können im Vorhinein nicht sicher identifiziert werden, da zukünftige Rahmenbedingungen nicht sicher vorherbestimmbar sind. Mögliche Kriterien für eine Blase sind a) eine Preisentwicklung weit über den inneren Wert hinaus, b) eine Zunahme des physischen Handelsvolumens, c) eine Zunahme bisher unbeteiligter Marktteilnehmer oder d) ein Anstieg kreditfinanzierter Käufe.

Für die Beurteilung der Situation auf dem landwirtschaftlichen Bodenmarkt in Deutschland sind die Kriterien b) und c) nur eingeschränkt geeignet, da Landwirtschaftsfläche nur begrenzt verfügbar ist bzw. im Zeitablauf sogar abnimmt. In den vergangenen Jahren ist auch die gehandelte Menge zurückgegangen. Daher erscheint es unwahrscheinlich, dass viele neue Käufer auf dem kleiner werdenden Markt aufgetreten sind. Zudem dürfte das Genehmigungsverfahren nach Grundstückverkehrsgesetz die meisten unerfahrenen, nichtlandwirtschaftlichen Kaufinteressenten abhalten. Im Hinblick auf Kriterium d) ist zwar ein deutlicher Anstieg der kreditfinanzierten Bodenkäufe zu verzeichnen; dieser lässt sich aber mit den gestiegenen Bodenpreisen einerseits und den äußerst zinsgünstigen Finanzierungsmöglichkeiten andererseits erklären und liefert ebenfalls keinen Hinweis auf eine sich anbahnende Spekulationsblase.

Der "innere Wert" einer Landwirtschaftsfläche gemäß Kriterium a) bestimmt sich im Wesentlichen durch deren Ertragswert. Dieser kann zur Beurteilung der Marktentwicklung abgeleitet werden aus dem kapitalisierten Pachtpreis für Neupachtungen. Aus den Daten der deutschen Bodenmarktstatistik wird ersichtlich, dass in den vergangenen Jahren die Pachtpreise noch stärker gestiegen sind als die Kaufpreise. Legt man die im selben Zeitraum gesunkenen Marktzinsen als Kapitalisator zugrunde, dann wäre sogar ein stärkeres Wachstum der Kaufpreise im Rahmen ökonomischer Rationalität. Daraus folgt, dass in der aktuellen Situation die Bodenpreise weniger durch Spekulation als vielmehr durch die wachsende Konkurrenz um den Faktor Boden getrieben werden.

Die Entwicklung der Pachtpreise selbst ist kein Indikator für Spekulation, gleichwohl ist sie ein Anzeichen für eine zunehmende Überhitzung des Pachtmarkts in manchen Regionen. Wenn Pachtpreise gezahlt werden, die die marginale Grundrente der Pachtfläche übersteigen und nur durch Quersubventionierung aus anderen Betriebsteilen dargestellt werden können, so ist dies ökonomisch unvernünftig und teilweise auch irrational. Der derzeit ungebrochene Trend wachsender Durchschnittspachtpreise wird sich daher mittelfristig sicherlich zumindest abflachen. Allerdings ist zu berücksichtigen, dass Pachtverträge gegenwärtig oftmals auf relativ kurzen Laufzeiten beruhen, sodass Fehlentscheidungen oder Fehlkalkulationen auch kurzfristig wieder behoben werden können.

Dies kann auch dazu führen, dass die Bodenpreise in absehbarer Zukunft wieder sinken, wenn die Gewinnerwartungen der Landwirtschaft zurückgehen und insbesondere die Marktzinsen ansteigen. Ein gravierendes Problem für den landwirtschaftlichen Sektor würde daraus nur dann erwachsen, wenn der aktuelle Boom weitgehend fremdkapitalfinanziert wäre. Hierfür gibt es derzeit keine Anzeichen.

Steigen Preise für ein Wirtschaftsgut aufgrund irrationaler Zukunftserwartungen zunächst rasch an und brechen dann zusammen, spricht man von einer spekulativen Blase, die schädlich für die Volkswirtschaft sein kann. Die aktuellen Kaufpreisentwicklungen auf dem landwirtschaftlichen Bodenmarkt in Deutschland geben Anlass zu der Vermutung, es könne sich hierbei um eine Spekulationsblase handeln.

Im vorliegenden Beitrag werden Kriterien für Spekulationsblasen anhand historischer Beispiele entwickelt und auf die Situation in Deutschland angewandt. Es zeigt sich, dass die Kaufwertentwicklung im Rahmen rationaler Erwartungen ist, wenn man diese mit der Entwicklung der Pachtpreise und der Marktzinsen im selben Zeitraum vergleicht. Gegen die Annahme einer Spekulationsblase spricht auch, dass das physische Marktvolumen eher gesunken ist und auch die fremdfinanzierten Bodenkäufe nicht übermäßig gestiegen sind.

When prices of an asset rise quickly due to irrational views about the future and later collapse, this is termed as a speculative bubble which might be harmful to the national economy. Prices for agricultural land in Germany have recently evolved in a way that the question is raised if this might turn out to be a speculative bubble.

In this article we derive criteria for speculative bubbles from historical examples and apply them to the situation in Germany. We can show that the development of land prices is within rational expectations, compared to the trends of land rents and market interest rates over the same period. Moreover, the physical volume of land transfers has decreased and leveraged land acquisitions have not risen excessively, which also objects to the assumption of a speculative bubble.

Une bulle spéculative d’un actif se caractérise par le comportement: son prix augmente rapidement en raison d’anticipations irrationnelle et s’effondre ultérieurement. Ce phénomène de bulle spéculative peut s’avérer néfaste pour l'économie nationale. L’évolution récente des prix des terres agricoles en Allemagne soulève la question de l’existence d’une bulle spéculative.

Dans cet article, nous mettons en exergue des critères caractérisant des bulles spéculatives à partir d'exemples historiques puis nous les appliquons à la situation prévalant en Allemagne. Nous montrons que l'évolution des prix des terres s’explique dans le cadre d’anticipations rationnelles lorsque l’on tient compte des tendances de la rente foncière et les taux d'intérêt du marché sur la même période. En outre, le volume physique des transferts de terres a diminué et les acquisitions de terres à effet de levier n’ont pas augmentés excessivement, ce qui réfute l'hypothèse d'une bulle spéculative.

1) KRUGMAN (12) definiert eine Spekulationsblase als "…a situation in which asset prices appear to be based on implausible or inconsistent views about the future".

2) "Big speculative bubbles are rare events. (...) And, because big bubbles last for many years, predicting them means predicting many years into the future, which is a bit like predicting who will be running the government two elections from now" (18).

Dipl.-Ing. agr. Andreas Tietz, Thünen-Institut für Ländliche Räume, Dipl.-Ing. agr. Bernhard Forstner, Thünen-Institut für Betriebswirtschaft, Bundesallee 50, 38116 Braunschweig